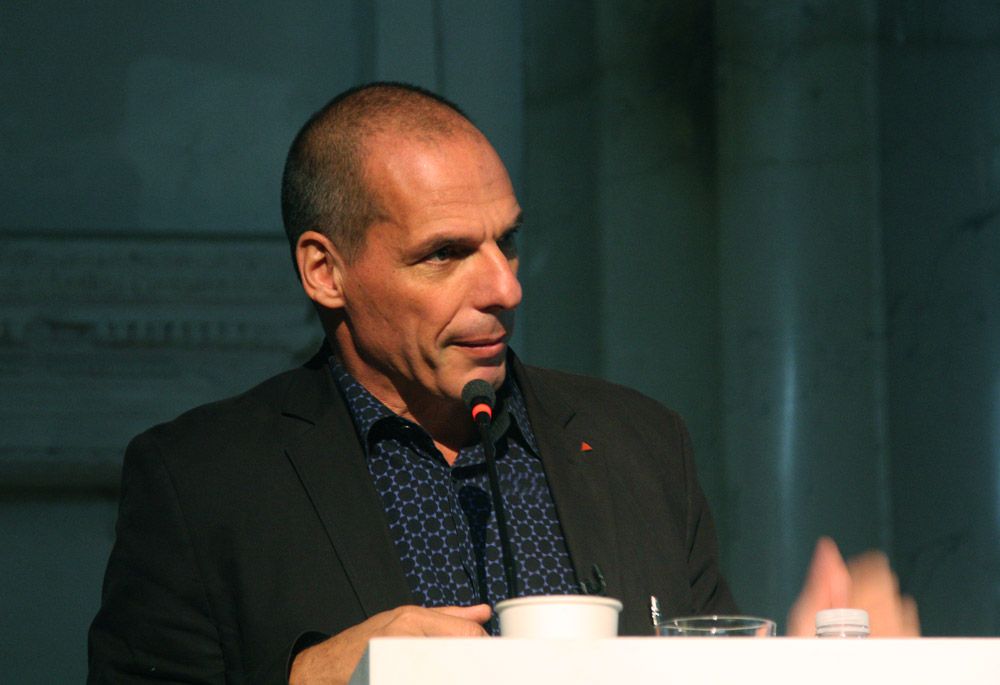

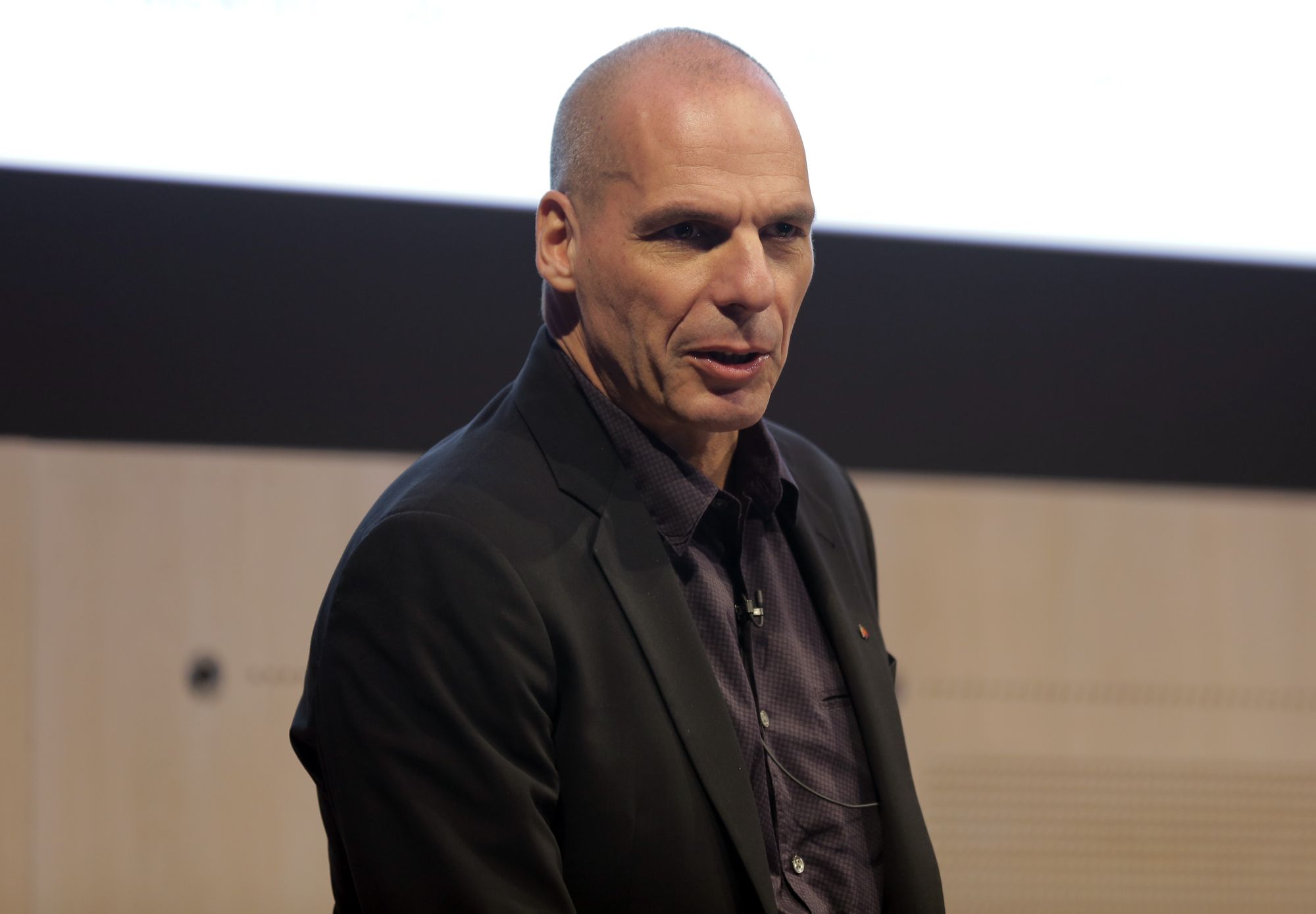

« Dans le cadre de notre système mondial actuel, oligarchique, exploiteur, irrationnel et inhumain, l’essor des applications crypto ne fera que rendre notre société plus oligarchique, plus exploiteuse, plus irrationnelle et plus inhumaine.» – Yanis Varoufakis

Il est rare qu’une personne soit capable de commenter avec compétence – en une seule interview ! – l’essor des NFT* et leurs origines dans les mondes virtuels des jeux, la logique du régime émergent du techno-féodalisme et la folie des lourdes tactiques de négociation du Salvador avec le FMI sur les bitcoins. Heureusement, nous avons trouvé cette personne : Yanis Varoufakis, l’éminent économiste, homme politique et intellectuel public, qui est aussi ancien ministre grec des finances. Yanis a eu l’amabilité de nous accorder une longue interview, qui offre une vue panoramique (et, parfois, assez critique) de ce qui se passe à l’intersection de la monnaie, de la macroéconomie et du numérique.

~ Evgeny Morozov

Au début des années 2010, avant votre passage dans le gouvernement grec, vous avez travaillé comme économiste-en-résidence pour Valve, une importante société de jeux vidéo. En quoi vos compétences d’expert en économie de la théorie des jeux vous ont-elles été utiles pour disséquer l’économie des mondes virtuels ? Et, en retour, quels types de connaissances, le cas échéant, sur les rouages de l’économie réelle avez-vous acquises grâce à cette expérience ?

Il y a dix ans, le métavers était déjà opérationnel dans les communautés de joueurs. Les jeux de Valve avaient déjà engendré des économies si importantes que Valve était à la fois enthousiaste et effrayé. Certains actifs numériques qui avaient auparavant été distribués gratuitement (via les chutes du jeu) ont commencé à s’échanger pour des dizaines de milliers de dollars sur eBay, bien avant que quiconque n’ait pensé aux NFT.

Que se passerait-il si les prix de ces articles et activités spontanément lucratifs venaient à s’effondrer ? C’est ce qui a empêché les gens de Valve de dormir la nuit. C’est ce qui ressort de l’email par lequel on m’a contacté : « Je suis votre blog depuis un certain temps… Ici, dans mon entreprise, nous discutions de la possibilité de relier les économies de deux environnements virtuels (en créant une monnaie commune) et nous nous débattions avec certains des problèmes les plus épineux de la balance des paiements, quand il m’est venu à l’esprit « qu’il s’agissait de l’Allemagne et de la Grèce », une idée qui ne me serait pas venue à l’esprit si je n’avais pas suivi votre blog ».

Les raisons qui m’ont poussé à m’impliquer étaient nombreuses. La première était la perspective d’étudier une économie en tant que chercheur omniscient : puisque j’aurais accès à l’ensemble des données en temps réel, je n’avais pas besoin de statistiques ! Une autre raison était l’attrait de jouer à « Dieu », c’est-à-dire de pouvoir faire avec ces économies numériques des choses qu’aucun économiste ne peut faire dans le monde « réel », par exemple modifier les règles, les prix et les quantités pour voir ce qui arrive. Un autre objectif était de forger des récits empiriquement étayés qui transcendent la frontière séparant les économies « réelles » des économies numériques.

Qu’ai-je appris à l’époque ? La principale leçon est que le comportement observé a complètement démoli certains des principaux fantasmes néolibéraux : le troc ne cède pas la place à une monnaie solide, sous la forme d’un simulacre d’or numérique. (Nb : Nous avons établi que divers biens/articles rivalisent pour dominer en tant que numéraires, sans jamais dominer). Le désintéressement est toujours présent (comme le prouvent les dons substantiels doublement anonymes). Des relations sociales émergent (même dans ces mondes numériques sans visage) qui « infectent » ensuite les prix et les quantités d’une manière qui n’a que peu de rapport avec la vision néolibérale des valeurs d’échange formées dans un vide politique et moral.

Aujourd’hui, une décennie plus tard, il est clair que les communautés de joueurs comme celle que j’ai étudiée chez Valve ont fonctionné comme des métavers à part entière (pour reprendre le terme de Zuckerberg). Les joueurs ont été attirés par le jeu mais, une fois « à l’intérieur «, ils sont restés pour vivre une grande partie de leur vie, se faisant des amis, produisant des biens à vendre, consommant du divertissement, débattant, etc. L’ambition de Zuckerberg est d’insérer ses milliards d’utilisateurs de Facebook qui ne jouent pas dans une économie sociale numérique semblable à celle de Steam, avec une plateforme monétaire dirigiste qu’il contrôle. Comment résister au parallélisme avec un fief numérique dans lequel Zuckerberg rêve d’être le seigneur technologique ?

Les NFT font fureur ces jours-ci. Leur ascension rapide peut être attribuée à CryptoKitties, un jeu vidéo basé sur la blockchain qui a décollé en 2017. Maintenant, il y a aussi beaucoup de joueurs qui s’opposent aux NFT et aux idées plutôt problématiques qu’ils incorporent concernant la propriété. Quelque chose comme les NFT se profilait-il déjà à l’horizon lorsque vous étiez chez Valve ? Pensez-vous que les NFT vont changer nos idées sur la propriété, la rareté et la rémunération d’une manière qui pourrait être utile au projet progressiste plus large ? C’est en tout cas la conviction de certains défenseurs du Web3.

Des chapeaux dans TF2 ! Les joueurs de Team Fortress 2 (ou TF2) étaient obsédés par les chapeaux numériques. Au début, ils étaient offerts gratuitement, mais certains chapeaux fin de série sont devenus des objets de collection. Les joueurs ont commencé à faire du troc dans le jeu (par exemple, je te donnerai deux pistolets laser pour ton chapeau). Puis, lorsque la demande pour tel chapeau augmentait suffisamment, les joueurs sortaient du jeu, se retrouvaient sur eBay, échangeaient le chapeau contre (parfois) des milliers de dollars, avant de revenir finalement dans le jeu où le vendeur remettait le chapeau à l’acheteur. Notez l’incroyable niveau de confiance entre étrangers que cette transaction impliquait : le vendeur aurait pu repartir avec l’argent et le chapeau. Valve a décidé de réduire la nécessité d’une telle confiance, d’éliminer eBay et de faire un bénéfice net en créant des salles de marché dans le jeu (c’est-à-dire en créant un marché d’objets numériques appartenant à Valve et supervisé par lui).

Les NFT diffèrent à deux égards des actifs numériques tels que les chapeaux dans TF2 : la blockchain supprime la société (par exemple Valve). Et elle permet à l’actif numérique d’émigrer du jeu/royaume qui l’a engendré vers n’importe quel autre royaume numérique.

Est-ce que je pense que les NFT ont un potentiel subversif ? Voyons un peu. Dans un environnement numérique, les NFT sont comme toutes les autres marchandises. Ils reflètent le triomphe de la valeur d’échange (avec laquelle le capitalisme a supplanté la valeur d’expérience ou d’usage) dans un métavers (à la Valve ou à la Zuckerberg). En ce sens, les NFT n’offrent rien de nouveau dans les mondes numériques, si ce n’est peut-être qu’ils dynamisent l’idéologie du capitalisme (la valeur d’échange règne en maître). Dans le monde analogique, les NFT n’ont de valeur que dans la mesure où les droits de vantardise offrent une utilité à ceux qui s’en soucient. Même si, ce faisant, ils obligent des boites comme Sotheby’s et Christie’s (qui monopolisaient le commerce des droits de vantardise) à changer leurs méthodes, les NFT ne subvertissent en rien la structure des droits de propriété qui créent et étayent le pouvoir exorbitant de l’oligarchie sur le plus grand nombre.

Donc, non, je vois peu de potentiel radical dans les NFT. Cela dit, une bonne société techno-communiste libérale du futur pourrait trouver des moyens de les utiliser dans le cadre d’un vaste réseau de technologies nous aidant à conserver des archives de nos identités, de nos biens, etc.

Tant que nous n’avons pas ces esclaves mécaniques pour pourvoir aux besoins de l’humanité dans son ensemble (et pas seulement pour produire des marchandises possédées par le 1 % du 1 %), l’idée que les gens doivent désormais jouer aux robots pour gagner leur vie afin d’être humains pendant leur temps libre est, en effet, l’apothéose de la misanthropie.

On a beaucoup parlé du fait que dans certains pays du Sud (par exemple les Philippines), les jeux basés sur la blockchain comme Axie Infinity créent une économie parallèle, permettant aux joueurs d’échanger des jetons virtuels – dont la valeur a récemment grimpé en flèche – contre de la monnaie fiduciaire. Le fondateur de Reddit, par exemple, a récemment affirmé que tous les jeux futurs suivront ce modèle « jouer pour gagner », ajoutant que « 90 % des gens ne joueront pas à un jeu s’ils ne sont pas correctement évalués pendant ce temps ». Que devons-nous en penser ? Est-ce une nouvelle dystopie du capitalisme mondial ? Ou s’agit-il d’une amélioration mineure par rapport au travail dans les ateliers clandestins, peut-être la conséquence de la pandémie mondiale qui maintient de nombreuses personnes à la maison à jouer à des jeux ?

Lorsque je travaillais chez Valve, il y a dix ans, des milliers de jeunes en Chine, au Kazakhstan et ailleurs gagnaient de l’argent en fournissant des services aux membres des communautés de joueurs de Valve. Les joueurs doués gagnaient beaucoup d’argent payé par d’autres joueurs désireux de les voir jouer. Il n’y a donc rien de nouveau dans l’idée d’une économie parallèle permettant aux habitants des pays ou régions les plus pauvres de gagner de l’argent en jouant, ou en proposant des services dans le jeu.

Était-ce une bonne ou une mauvaise chose ? Bien sûr, c’est une bonne chose pour un jeune de Shenzhen qui a réussi à gagner 60 000 dollars par an en concevant des chapeaux numériques sur son PC – au lieu de détruire son corps dans un atelier clandestin. La question, cependant, est la suivante : tous les travailleurs de Shenzhen (et d’ailleurs) pourraient-ils être sauvés des ateliers clandestins en migrant vers un métavers ? La réponse est la suivante : pas avant que nous ayons des robots travaillant pour nous tous afin de pouvoir reproduire les conditions matérielles de nos vies. Tant que nous n’avons pas ces esclaves mécaniques pour pourvoir aux besoins de l’humanité dans son ensemble (et pas seulement pour produire des marchandises possédées par le 1% du 1%), l’idée que les gens doivent désormais jouer aux robots pour gagner leur vie afin d’être humains pendant leur temps libre est, en effet, l’apothéose de la misanthropie.

L’une des critiques que vous formulez à l’encontre du bitcoin en tant que monnaie (ce qu’il n’est pas et ne peut pas être, déclarez-vous explicitement) est qu’il limite l’espace politique disponible, de sorte que, en cas de pandémie, il ne sera pas possible d’augmenter la masse monétaire. Je suppose que cela couvre également « l’impression de monnaie », avec toutes les conséquences perverses de l’assouplissement quantitatif dont vous avez vous-même attesté par ailleurs. Les maximalistes du bitcoin ne seraient-ils pas au moins cohérents en affirmant que cette incapacité à imprimer de la monnaie est une caractéristique, et non un défaut, du système ?

Lorsque les « maximalistes du bitcoin », comme vous les appelez, s’extasient sur l’impossibilité d’imprimer de la monnaie (et célèbrent cette impossibilité comme caractéristique du bitcoin, plutôt que comme défaut), ils font preuve d’un manque d’originalité terrible, de banalité oserais-je dire. Le capitalisme a failli mourir en 1929, et des dizaines de millions de personnes sont mortes dans la guerre qui a suivi, à cause de cette erreur toxique qui sous-tendait l’étalon-or à l’époque et le bitcoin aujourd’hui. Quelle erreur ? L’erreur de composition, comme l’appelait John Maynard Keynes.

Son essence est une tendance à extrapoler du domaine personnel au domaine macroéconomique. Dire que si quelque chose est bon pour moi – si une pratique est saine au niveau de ma famille, de mon entreprise, etc. – elle doit également être bonne pour l’État, le gouvernement, l’humanité dans son ensemble. Par exemple, oui, la parcimonie est une bonne chose pour moi, personnellement. Si je n’arrive pas à joindre les deux bouts, je dois me serrer la ceinture, sinon je vais m’enfoncer de plus en plus dans les dettes. Cependant, c’est exactement le contraire qui se produit dans une macroéconomie. Si, en pleine récession, le gouvernement tente de se serrer la ceinture afin d’éliminer son déficit budgétaire, les dépenses publiques diminueront alors que les dépenses privées sont en baisse. Et comme la somme des dépenses privées et publiques est égale au revenu global, le gouvernement amplifiera – par inadvertance – la récession et, oui, son propre déficit (puisque les recettes publiques diminuent). C’est un exemple d’une chose (le fait de se serrer la ceinture) qui est bonne au niveau micro et catastrophique au niveau macro.

Il en va de même pour l’or, les bitcoins et toutes les autres « choses » ayant une valeur d’échange : si vous avez de l’or, c’est bien pour vous si son offre est limitée, fixe si possible. Idem avec le bitcoin, l’argent, les dollars. (Nb: C’est pour cela que les riches et les puissants se sont traditionnellement opposés à une politique monétaire expansionniste, criant à « l’hyperinflation » pour un oui pour un non). Donc, oui, si vous avez investi en bitcoin, ou si pour une raison quelconque vous vous réjouissez à chaque fois que son taux de change en dollars augmente, vous avez toutes les raisons de penser que son offre algorithmiquement fixe est une bonne chose, une caractéristique. Mais il y a un prix à cela : Une masse monétaire fixe se traduit par une dynamique déflationniste qui, dans un système enclin à sous-employer les gens et à sous-investir dans les choses dont la société a besoin (c’est-à-dire le capitalisme), est une catastrophe en gestation.

L’étalon-or est, en effet, une grande source de compréhension du caractère dangereusement primitif de la conception maximaliste du bitcoin. Supposons que le bitcoin prenne le dessus sur les monnaies fiduciaires. Que feraient les banques ? Elles prêteraient en bitcoins, bien sûr. Cela signifie que des facilités de découvert apparaîtraient, permettant aux prêteurs d’acheter des biens et des services avec des bitcoins qui n’existent pas encore. Que feraient les gouvernements ? Dans les moments de tension, ils devraient émettre des unités de compte liées au bitcoin (comme ils l’ont fait dans le cadre du Gold Exchange Standard pendant l’entre-deux-guerres). Toutes ces liquidités privées et publiques provoqueraient une période de boom avant que, inévitablement, le crash n’arrive. Et alors, avec des millions de personnes naufragées, les gouvernements et les banques devraient abandonner le bitcoin. En bref, tout comme l’or, le bitcoin est éminemment… abandonnable (une fois qu’il a fait d’énormes dégâts). Autrement dit, soit le bitcoin ne prendra jamais le relais de la monnaie fiduciaire, soit, s’il le fait, il causera d’énormes souffrances inutiles (avant d’être abandonné).

Croire que l’on peut réparer la monnaie, ou que l’on peut réparer l’État, c’est faire preuve d’une innocence dévastatrice à l’égard du système d’exploitation plus vaste auquel ils sont intégrés.

Mais qu’en est-il des autres crypto-monnaies, qui permettent des opérations et des structures d’incitation très sophistiquées, y compris des surestaries programmées par algorithme ? Seraient-elles plus proches d’être définies comme des monnaies ?

Non, cela ne fonctionnera pas non plus. Le problème du bitcoin n’est pas seulement son offre fixe. C’est la présomption que le taux de variation de la masse monétaire peut être prédit et prévu dans n’importe quel algorithme. Que la masse monétaire peut être dépolitisée. Donc, ce n’est pas une question de sophistication et de complexité de l’algorithme. C’est plutôt qu’un processus purement politique, inconnaissable, ne peut jamais, jamais, être capturé par un algorithme. Il ne le peut pas et, par conséquent, il ne devrait pas le faire.

En raison de l’intérêt croissant pour Ethereum, il y a eu un étrange regain d’intérêt pour la conception de mécanismes et la théorie des jeux au sein de la crypto-communauté ; certains articles sur la crypto-économie citent fièrement Leonid Hurwicz et Oskar Lange. Cependant, si l’on étudie cette discipline naissante d’un peu plus près, on est frappé par le choix de sa focalisation : la microéconomie est partout, mais la macroéconomie – à l’exception de certaines critiques autrichiennes de la monnaie fiduciaire – n’est nulle part, pas même dans la version orthodoxe de Samuelson.

Vous mettez le doigt dessus. Il s’agit, une fois de plus, de l’erreur de composition : imaginer que ce qui fonctionne pour vous doit fonctionner pour la société dans son ensemble ; que ce qui a un sens dans le micro-monde a également un sens dans le macro-monde. En ce sens, les crypto-enthousiastes qui ont des opinions bien arrêtées sur la monnaie appartiennent à la catégorie de personnes que Keynes a décrites comme « ressemblant à des géomètres euclidiens dans un monde non euclidien ». Keynes faisait référence aux économistes classiques qui considéraient la monnaie comme une marchandise, comme une chose. Les crypto-monétaristes répètent la même erreur conceptuelle.

Dès les premiers jours, c’est-à-dire au début des années 2010, vous souteniez que « la blockchain est une solution fantastique à un problème que nous n’avons pas encore mis au jour. Cependant, ce n’est pas la solution au problème de la monnaie ». Mais sommes-nous donc si ignorants ? On pourrait dire que la blockchain, en tant que projet inspiré de l’idéologie cypherpunk, a toujours été une solution au problème que représente l’État : elle propose de soustraire à l’État des domaines aussi divers que le droit (via l’essor des « contrats intelligents »), le financement des arts (via le fractionnement de la propriété par le biais des NFT) ou, très clairement, la banque centrale (par sa critique de la monnaie fiduciaire).

Penser que le bitcoin peut résoudre le problème de la monnaie, ou celui de l’État, c’est mal comprendre ce qu’est la monnaie ou ce que font les États. Tout système socio-économique d’exploitation est fondé sur ce que la minorité qui le dirige peut faire faire au reste de la population (qui fait quoi à qui, selon la célèbre formule de Lénine). La monnaie et l’État sont des épiphénomènes de ce système. Croire que l’on peut réparer la monnaie ou l’État, c’est faire preuve d’une naïveté désastreuse par rapport au système d’exploitation plus vaste auquel ils sont intégrés. Nul contrat intelligent ne saurait, par exemple, prévaloir sur les contrats de travail qui sous-tendent les schémas d’exploitation superposés de la société. Nul NFT ne saurait transformer un monde de l’art où l’art est une marchandise dans un univers de personnes et de produits marchandisés. Nulle banque centrale ne saurait servir les intérêts du peuple à partir du moment où elle est indépendante de celui-ci. Certes, la blockchain sera utile dans des sociétés libérées du pouvoir d’exploitation systémique d’une minorité. Cependant, ce n’est pas la blockchain qui nous libérera. En effet, tout service, toute monnaie ou tout bien numérique basé sur la blockchain dans le cadre du système actuel ne fera que reproduire la légitimité du système actuel.

En supposant que vous demeuriez optimiste à propos de la blockchain, comment conciliez-vous ce parti pris anti-étatiste avec son éventuel potentiel dans une société émancipée ? En quoi consiste exactement ce potentiel ? Même en admettant que la théorie des jeux et la conception de mécanismes ont une certaine valeur, quelle est leur utilité pour le projet progressiste, sans perspective macroéconomique ?

Ma réponse se trouve dans mon roman de science-fiction, Another Now (en particulier, dans le chapitre 6). J’y présente le plan d’une économie sociale post-capitaliste sans exploitation. La blockchain y figure comme une technologie employée à la fois par les banques centrales et les communautés locales afin de créer un grand registre public distribué pour deux choses : la monnaie, bien sûr. Mais aussi les titres de location des propriétés de la zone commerciale d’un comté : ceux-ci font l’objet d’une vente aux enchères perpétuelle, dont le produit est utilisé pour entretenir et développer la zone sociale du comté. À partir de là, vous comprendrez que je considère la blockchain, et les mécanismes de type Ethereum, comme des technologies qui s’avéreront extrêmement utiles lorsque la propriété privée des moyens de production prendra fin. Mais à elles seules, ces technologies ne nous libéreront pas du pouvoir d’exploitation de l’oligarchie.

Vous vous êtes défini comme un « marxiste erratique », soulignant que vous aviez de fortes tendances libertaires. En Italie, où je vis depuis un certain temps maintenant, existe bien sûr de longue date le marxisme autonome, qui partage beaucoup de ces convictions. Il a toujours été critique à l’égard de l’État et de la bureaucratie étatique, avec ses méthodes rigides et centralisées d’organisation de la société. Aujourd’hui, il semblerait qu’existe une nouvelle solution prometteuse à ce problème ancien : les DAO (acronyme d’Organisations Autonomes Décentralisées), qui proposent de remplacer les leaders charismatiques de type webérien par des règles algorithmiques transparentes. Trouvez-vous quelque valeur à ces nouvelles formes institutionnelles ? Ou bien ont-elles des relents du même vieux credo technocratique qu’elles prétendent attaquer, selon lequel les problèmes politiques peuvent être résolus par la simple conception de mécanismes et d’ incitations intelligents ?

Karl Marx était erratique. Il changeait sans cesse d’avis, ce qui irritait au plus haut point ses amis et ses camarades. Il a écrit de furieuses répudiations de ses idées antérieures. Et il ne supportait pas ceux qui se disaient marxistes (il a notamment déclaré : « S’ils sont marxistes, je ne le suis pas »). Je me suis donc défini comme « marxiste erratique » pour signifier deux choses : d’abord, que je ne suis pas dogmatique ; ensuite, que je suis en désaccord avec les marxistes « officiels » qui recherchent un pouvoir personnel basé sur l’observation dogmatique de la pensée de Marx. En fait, je suis allé un peu plus loin, en me qualifiant de « marxiste libertaire » – une auto-description qui a été immédiatement tournée en dérision par plusieurs libertaires et la plupart des marxistes. Pourquoi revendiquer ce terme? À l’instar des anarcho-syndicalistes espagnols et des marxistes autonomes italiens que vous avez mentionnés, je ne vois pas comment on peut véritablement chérir la liberté et tolérer le capitalisme. Ni comment on peut être à la fois illibéral et de gauche.

En ce qui concerne les DAO*, je dois dire que je les considère avec intérêt. Mais, encore une fois, comme pour ce qui concerne la blockchain, je suis convaincu qu’il s’agit d’outils qui s’avéreront très utiles, mais seulement lorsqu’un large mouvement internationaliste aura renversé le pouvoir de l’oligarchie sur les moyens de production – et ce y compris les serveurs du cloud !

Comme je tente de l’expliquer dans mon livre Another Now, une société numérique anarcho-syndicaliste du futur utilisera un grand nombre de ces outils de type DAO. Mais, et ce n’est pas rien, les outils de type DAO n’amèneront pas cette nouvelle société dans laquelle les outils de type DAO sont utiles. (NB : Nous pouvons déjà voir comment les DAO sont usurpées par les réactionnaires et les magnats de l’immobilier aux États-Unis).

Dans notre système mondial actuel oligarchique, oppresseur, irrationnel et inhumain, l’essor des crypto-applications ne fera que rendre notre société plus oligarchique, plus opprimante, plus irrationnelle et plus inhumaine.

En observant le crypto -espace de l’extérieur, j’ai l’impression qu’il a permis le retour en force d’un tas de vieilles rengaines politiques néolibérales. Je pense en particulier à l’emploi d’instruments de marché dans la lutte contre le changement climatique : tout à coup, la blockchain propose de faire revivre de nombreuses idées relatives aux services d’un écosystème naturel, tandis que l’essor d’organisations militantes souvent anonymes comme KlimaDAO contribue à dynamiser ce qui était autrefois un marché des émissions de carbone poussif. En conséquence, la réputation du marché comme dispositif de résolution des problèmes se voit restaurée, fût-ce temporairement. Comment les progressistes doivent-ils réagir à de tels développements ? Ces crypto-projets, qui promettent d’inverser le changement climatique par le biais de la finance, occupent-ils l’espace militant vide qui aurait dû être pris par les banques centrales avant qu’elles ne se laissent quelque peu subjuguer par les conseils qu’elles reçoivent de BlackRock ? Que devraient faire les banques centrales face à cet axe d’une finance dédiée à la technologie verte ?

C’est précisément ce que je veux dire. Au nom de notre libération des magnats, des États et même du changement climatique, les partisans de la crypto-monnaie donnent un coup de fouet à l’idéologie de la marchandisation (c’est-à-dire au néolibéralisme). Que faire ? La seule chose qui fonctionnera, c’est, premièrement, de prendre le contrôle des parlements afin de modifier le droit des sociétés pour se débarrasser des actions négociables et introduire à la place le principe d’une action par employé. Deuxièmement, de prendre le contrôle des banques centrales et de leur faire émettre des monnaies numériques sur un registre distribué qui permette la création du revenu de base. Troisièmement, de prendre le contrôle des gouvernements et de mettre en œuvre la propriété personnelle de nos données. En bref, aucun algorithme ne supprimera la nécessité d’une véritable révolution.

L’une des conséquences intéressantes de la crise monétaire en cours en Turquie est la popularité croissante des « monnaies stables » telle que Tether parmi la population turque. C’est d’autant plus étonnant que Tether a fait l’objet de rumeurs selon lesquelles elle connaîtrait des problèmes, dont beaucoup dans la crypto-communauté s’attendent à ce qu’ils explosent tôt ou tard. Les mains d’Erdoğan semblent être liées, car les villes turques regorgent de publicités vantant les crypto-services, véritablement populaires auprès de la population locale. Il vous est arrivé de critiquer les monnaies stables par le passé, mais d’après vous, sont-elles en mesure de modifier la dynamique d’une crise monétaire comme celle de la Turquie ? Comment le gouvernement devrait-il réagir, si tant est qu’il le doive ?

Le bitcoin était, comme je l’ai dit précédemment, la réincarnation numérico-algorithmique de l’étalon-or, soutenu par les mêmes arguments spécieux et les mêmes motivations oligarchiques sous-jacentes. Les monnaies stables sont elles aussi la réincarnation d’une autre idée primitive et ratée : la soi-disant caisse d’émission.

Le principe de l’étalon-or, c’était que les monnaies nationales gagnaient en crédibilité parce que leur État/banque centrale abandonnait le droit d’imprimer de la monnaie à volonté. En associant le taux de change d’une monnaie nationale au prix de l’or (par exemple, 35 dollars pour une once d’or) et en autorisant librement la convertibilité dans les deux sens, il était notoire que, si les autorités imprimaient de la monnaie dont la valeur totale dépassait la valeur de l’or dans les coffres de la banque centrale, à un moment donné, les personnes détenant de la monnaie papier exigeraient de l’or que la banque centrale ne possédait pas.

Le dispositif de caisse d’émission (par exemple, celui qui sous-tend aujourd’hui la monnaie nationale de la Bulgarie) est similaire, dans la mesure où la banque centrale fixe le taux de change de la monnaie nationale pour qu’il soit égal au prix moyen d’un panier de devises fortes. Là encore, tant qu’il n’y a pas de contrôle des capitaux et que la monnaie nationale est entièrement convertible en devises fortes dans la caisse d’émission, si la banque centrale imprime plus de monnaie que l’équivalent (dans le cadre d’un taux de change fixe) de ses réserves en devises étrangères, elle risque une ruée sur celles-ci. Comme pour l’étalon-or, les caisses d’émission se sont révélées fragiles – au moindre signe de crise économique, de guerre ou d’autres types de tensions, elles sont abandonnées.

Une « monnaie stable » est une caisse d’émission, à la différence qu’elle s’applique à une monnaie numérique apatride (comme Tether), et non à une monnaie nationale. Cela signifie que nul État ne légifère sur le fait que les administrateurs du dispositif sont tenus de respecter le taux de change fixe, de ne pas créer des monnaies stables en excès de la valeur de leurs réserves, puis les encaisser et s’enfuir. En d’autres termes, en plus de l’instabilité inhérente aux caisses d’émission, les monnaies stables sont propices à la fraude.

En conclusion, le fait que les monnaies stables ou le bitcoin lui-même acquièrent l’aura de sauveurs dans des pays frappés par l’inflation comme la Turquie, n’est pas autre chose qu’une mesure du désespoir de la population : elle est prête à se raccrocher à n’importe quoi. Les monnaies stables n’offrent pas aux Turcs plus de bouclier contre l’inflation que l’achat d’euros ou de dollars ne saurait le faire. Alors, pourquoi acheter du Tether plutôt que des dollars ou des euros ?

Pourquoi se fier aux personnages douteux qui dirigent une caisse d’émission privée ? Uniquement parce que ces derniers savent concevoir le marketing propre à abuser des personnes désespérées.

Que pensez-vous des efforts récents de la Chine pour encadrer à la fois son marché FinTech [technologie de la finance] et l’industrie cryptographique, ainsi que pour accélérer le développement de l’e-yuan ? S’agit-il d’un exemple à suivre pour l’Europe et les États-Unis ? Et si oui, quels sont les éléments à emprunter ?

Je suis extrêmement impressionné par ces mesures, surtout si on les considère dans leur ensemble. Les autorités chinoises sont en train, à la fois (1) de dégonfler la bulle immobilière (en éliminant Evergrande, point par point) ; (2) de viser à réduire l’investissement global de 50 % à 30 % du PIB comme condition préalable à l’augmentation de la part des salaires dans le PIB ; (3) de mettre fin au système oppressif de tutorat pour les élèves, qui étouffe les jeunes esprits sans contribuer à nourrir la pensée créative ; (4) de parrainer l’écriture de science-fiction et la conception de jeux ; (5) de restreindre le pouvoir des grandes entreprises technologiques ; et, enfin et surtout, (6) de mettre en ligne le yuan numérique.

Cette dernière mesure, le yuan numérique, constitue une révolution : lorsqu’il sera pleinement opérationnel, ce dispositif équipera chaque résident du pays, mais aussi toute personne du monde entier souhaitant commercer avec la Chine, d’un portefeuille numérique – un compte bancaire numérique de base. D’un seul coup, donc, les banques commerciales auront été « désintermédiées » ; en clair, elles auront perdu leur monopole sur le système de paiement. Il s’agit véritablement d’une rupture radicale avec la finance telle que nous l’avons connue. Et oui, c’est une rupture que nous devrions imiter en Europe et aux États-Unis – ce qui explique, bien sûr, pourquoi Wall Street et son cortège de financiers occidentaux feront tout leur possible pour l’empêcher, préférant faire exploser le monde plutôt que de se laisser… désintermédier.

Connaissez-vous les plans pour le « dollar numérique » élaborés par des personnes comme Robert Hockett et Saule Omarova, qui, en substance, insistent sur la nécessité de construire une CBDC* démocratiquement responsable ? Selon vous, dans quelle mesure la Fed est-elle susceptible de mettre en œuvre un tel projet, compte tenu notamment de la forte opposition – y compris de la part de l’industrie cryptographique – à la nomination de Saule Omarova au sein de l’administration Biden ? Nous avons également entendu récemment le député Tom Emmer, qui, tout en proclamant que Washington devrait élaborer un crypto-espace aux « caractéristiques américaines », veut interdire à la Fed toute expérience avec une CBDC. L’une des raisons invoquées par Emmer pour justifier une telle réticence est de « maintenir la domination du dollar ». À votre avis, que se cache-t-il derrière de telles proclamations ? Cela signifie-t-il que nous sommes susceptibles de voir les efforts de Facebook pour lancer sa propre monnaie stable – maintenant appelée (ironiquement) Diem – recevoir une approbation officielle ?

La situation semble complexe mais elle est très, très simple. La plupart des monnaies – dollars, livres, euros et yens – sont déjà numériques. La numérisation de l’argent n’est pas le problème. Le problème, c’est le monopole du système de paiement. Aujourd’hui, vous utilisez de l’argent numérique (qu’il s’agisse d’applications téléphoniques ou de cartes en plastique) pour vous offrir une tasse de café au Starbucks de votre quartier. Mais, pour ce faire, vous devez d’abord avoir un compte dans une banque commerciale. En d’autres termes, pour vous donner accès à la monnaie fiduciaire numérique, l’État vous oblige à tomber entre les mains d’une banque commerciale.

Ainsi, aujourd’hui, l’État garantit un monopole sur les paiements aux banques commerciales. Et ce n’est qu’un cadeau à l’oligarchie. Un deuxième cadeau, encore plus précieux, c’est que seules les banques commerciales sont autorisées à avoir un compte à la banque centrale. Ainsi, lorsqu’une récession frappe et que la banque centrale décide de stimuler l’économie, elle abaisse le taux d’intérêt du découvert qu’elle consent aux banquiers commerciaux – qui exploitent ce filon pour profiter ensuite des arbitrages en prêtant de l’argent à leurs clients à un taux d’intérêt plus élevé. Et lorsque la récession s’aggrave (comme c’est le cas depuis 2008 et maintenant avec la pandémie), la banque centrale émet des dollars ou des euros numériques et les crédite directement sur les comptes que les banques commerciales détiennent auprès de la banque centrale. C’est la définition même du privilège exorbitant !

Voilà donc pourquoi Wall Street préfère voir le monde exploser, la fin des temps ou l’Apocalypse survenir, plutôt que de permettre à la Fed d’aller de l’avant avec le dollar numérique : parce qu’un dollar numérique signifierait que chaque résident des États-Unis, et toute personne au-delà des frontières américaines commerçant avec des Américains, se verrait attribuer un portefeuille numérique. Cela serait préjudiciable au pouvoir des banques commerciales. Premièrement, parce que les gens ne seraient plus obligés d’ouvrir un compte bancaire auprès d’elles (pensez à tous les frais perdus !). Deuxièmement, parce qu’il n’y aurait plus de raison que la Fed ou la BCE, etc., ne puisse pas – si elle pense devoir stimuler l’économie – déverser de l’argent par hélicoptère sur tout le monde. Pourquoi créditer des dollars uniquement sur les comptes des banques commerciales auprès de la Fed et ne pas créditer directement les portefeuilles numériques des gens ? En fait, après tout, pourquoi donner de l’argent aux banques commerciales ?

L’une des critiques persistantes à l’égard de crypto-monnaies comme le bitcoin et l’ethereum concerne leur immense consommation d’énergie, qui, à première vue, semble être le prix à payer pour ne pas faire confiance à l’État en tant qu’arbitre de la vérité et prestataire de fiducie. La solution proposée par la Fondation Ethereum a été de passer du mécanisme actuel de Preuve de Travail, très énergivore, au mécanisme de Preuve d’Enjeu, moins dommageable pour l’environnement. Pourtant, ce dernier, si l’on regarde de près les détails, résout le problème de l’énergie en rendant l’ensemble du système plus ploutocratique, car, en substance, il fonctionne selon le principe « un dollar (ou ether) = un vote ». Ce qui rend cette crypto-ploutocratie tolérable pour nombre de ses défenseurs, c’est leur vision blasée du système financier actuel, qu’ils considèrent comme encore plus ploutocratique et déterminé à s’approprier encore plus d’argent du renflouement. Comment répondre à de telles critiques ?

Les coûts environnementaux des crypto-monnaies sont très importants, sans aucun doute. Mais, même s’il existait une baguette magique pour faire fonctionner la blockchain avec zéro watts, les crypto-monnaies resteraient davantage un problème qu’une solution – pour les raisons que j’ai expliquées plus haut. En bref, dans le cadre de notre système mondial actuel oligarchique, exploiteur, irrationnel et inhumain, l’essor des crypto-applications ne fera que rendre notre société plus oligarchique, plus exploiteuse, plus irrationnelle et plus inhumaine. C’est pourquoi, en m’opposant aux amateurs de crypto, je ne prends même pas la peine de mentionner leurs répercussions environnementales.

Si l’on regarde de près certains des crypto-projets influents, ils présentent un mélange bizarre d’idéologies. Il y a, par exemple, un projet très ambitieux appelé Cosmos – il se présente comme « l’Internet des blockchains » – qui est organisé en coopérative, une forme institutionnelle chère au cœur de nombreux gauchistes. Pourtant, son cofondateur et PDG est un grand partisan de la « banque libre », une idéologie épousée par de nombreux libertaires aux États-Unis. Pensez-vous que la gauche a été trop lente à prendre conscience de la place des crypto-monnaies et des monnaies numériques ? Il semble que même sur un ensemble de questions antérieures à la crypto – les monnaies complémentaires et alternatives, par exemple – il ne paraît pas y avoir de position cohérente de la gauche, de sorte qu’aujourd’hui, elles peuvent être facilement appropriées par les start-up de la crypto qui poussent à la tokenisation de tout.

La gauche, les radicaux, les progressistes, etc. ont soit refusé de reconnaître la véritable ingéniosité de la blockchain, soit s’y sont laissé prendre. Nous semblons avoir oublié comment Marx et Engels ont eu le bon sens et la capacité, d’une part, d’admirer et de célébrer les merveilles technologiques et scientifiques de leur époque et, d’autre part, de comprendre que ces technologies potentiellement libératrices étaient vouées à asservir le plus grand nombre si elles étaient instrumentalisées par le très petit nombre. Les deux Allemands croyaient au potentiel émancipateur de la machine à vapeur et de l’électromagnétisme. Mais ils n’ont jamais cru que la société serait libérée par la machine à vapeur et/ou l’électromagnétisme. La libération nécessitait un mouvement politique pour renverser d’abord la bourgeoisie et ensuite seulement mettre ces magnifiques technologies au service du plus grand nombre. Cela me semble être une excellente façon d’aborder les technologies potentiellement libératrices d’aujourd’hui, notamment la blockchain.

Vous connaissez Michel Feher, le philosophe-militant belge. Je ne sais pas si vous avez lu son livre « Rated Agency », mais il reprend de nombreux arguments avancés par ceux qui voient quelque chose de politiquement significatif – quelque chose d’exploitable par les forces progressistes – dans la transformation structurelle de la finance mondiale associée non seulement à la montée des crypto mais aussi à la popularité des applications de spéculation sur séance (day-trading) comme Robinhood. Au moins en apparence, ces dernières permettent effectivement aux investisseurs particuliers de mettre en commun leurs efforts et de s’engager dans un activisme financier qui n’était auparavant accessible qu’aux fonds spéculatifs (Feher lui-même a eu une interprétation intéressante de la saga GameStop). Je peux voir cette logique fonctionner pour coordonner des campagnes de cessation d’actifs. Pourtant, à l’exception du crowdfunding pour, disons, des obligations micro-municipales, je ne vois pas encore d’exercice plus proactif d’un tel pouvoir – sauf, peut-être, lorsqu’il est motivé par le désir de « coller » à l’industrie des fonds spéculatifs et de gâcher leurs ventes à découvert soigneusement conçues d’actions comme GameStop. Comment voyez-vous ce panorama ? Est-il utile d’inciter la gauche à développer de manière proactive certaines capacités qui lui permettraient de « faire bouger » les marchés ?

Dans le chapitre 6 de mon livre Another Now, j’ai imaginé comment le capitalisme est tombé aux mains de divers techno-rebelles via un mélange d’ingénierie financière, de boycotts de consommateurs à l’échelle du monde et d’activisme conventionnel :des grèves dans l’industrie par exemple. Un an plus tard, je me souviens avoir reçu des appels de journalistes américains me demandant : « Vos Crowdshorters sont-ils entrés en action ? ». J’étais très amusé de les entendre parler des Crowdshorters comme s’il s’agissait d’un véritable groupe de techno-rebelles. Bien sûr, ce qui a suscité les questions des journalistes, c’est la mini-rébellion de GameStop, qui a vu des millions de petits investisseurs s’attaquer à quelques vils fonds spéculatifs, en utilisant la plateforme Robinhood. Donc, clairement, je trouve l’idée d’une techno-rébellion très excitante. Si vous voulez savoir comment je l’imagine, les jours où l’espoir l’emporte sur le pessimisme, ce chapitre est ma longue réponse.

Je m’attends à une lutte acharnée pour le droit à un portefeuille numérique de la BCE, qui rappellera la lutte pour le suffrage universel.

Vous avez plaidé contre la dépolitisation de la monnaie, ce qui explique aussi, du moins en partie, votre position critique à l’égard du bitcoin. Il y a eu des projets, comme vous le savez bien, d’euro numérique. Il serait probablement plus politique que le bitcoin, car il aurait un lien direct avec la BCE. Mais tant que la BCE restera perçue comme une institution technocratique et apolitique, il en sera de même pour l’euro numérique. Vous avez beaucoup écrit et parlé de ce sujet par le passé, mais que signifierait, en termes pratiques, la politisation d’une institution telle que la BCE ? Plus largement, qu’est-ce que le fait de conserver la dimension « politique » de la monnaie dans le tableau impliquerait en termes de politique pratique ?

Les banquiers européens détestent l’idée d’un euro numérique tout aussi vigoureusement que les banquiers de Wall Street l’idée d’un dollar numérique. Cela mettrait fin à leur monopole sur les paiements et rendrait difficile la justification du cordon ombilical exclusif qui les relie aux presses à imprimer des banques centrales (voir ci-dessus). La zone euro a ceci de particulier qu’elle ne comporte pas de Trésor de la zone euro, pas de dette commune, pas d’organe de décision fédéral. Il s’agit, ne l’oublions pas, d’une caractéristique de conception spécifique à la zone euro et que l’oligarchie européenne adore. D’ailleurs, le fait qu’aucun gouvernement ne puisse transférer des richesses substantielles des financiers et des entreprises vers le plus grand nombre (même pas le gouvernement allemand) fait saliver n’importe quelle oligarchie. Pourquoi voudraient-ils renoncer à ce triomphe en créant un gouvernement fédéral élu démocratiquement ou un euro numérique ?

Mais voici une réflexion intéressante : les peuples d’Europe ont échoué à faire pression pour une démocratie fédérale en Europe. Cependant, la monnaie numérique de la banque centrale chinoise pourrait s’avérer plus difficile à ignorer : si une entreprise néerlandaise ou allemande qui commerce avec la Chine peut acquérir un portefeuille numérique de la banque centrale chinoise, elle ne manquera pas de s’en servir. Cela signifie que la domination de l’euro sera remise en question au sein même de l’Europe. La pression exercée sur la BCE pour créer un euro numérique est donc énorme. Mais la contre-pression exercée par l’oligarchie pour s’assurer que, même si un euro numérique est créé, les citoyens européens ne puissent pas disposer d’un portefeuille numérique en euros auprès de la BCE l’est tout autant. En ce sens, j’anticipe une lutte acharnée pour le droit à un portefeuille numérique de la BCE qui rappellera la lutte pour le suffrage universel.

Que pensez-vous de ce qui se passe au Salvador ? Non seulement le pays a donné au bitcoin cours légal (peu après avoir annoncé la création du Portefeuille Chivo, dans lequel de l’argent a été placé pour encourager son utilisation), mais il va également émettre des obligations dites « Volcano », qui ont suscité leur part de controverse. Peut-on estimer qu’il s’agit là d’ une tactique pour élargir les options du Salvador dans ses négociations avec le FMI ? Sur la base de votre propre expérience de négociation avec cette institution, pensez-vous qu’elle ait une chance de réussir ?

C’est un truc absurde. Malgré tous mes efforts, je ne sais que répondre à ceux qui me disent : « Si vous, Yanis, aviez adopté le bitcoin en 2015, tous les problèmes du peuple grec auraient été résolus ! ». Pourquoi donc ? Les pauvres de Grèce ou du Salvador n’auraient de toute façon aucun moyen de mettre la main sur des bitcoins. Les seuls bénéficiaires seraient les thésauriseurs de bitcoins (dont très peu vivent au Salvador ou en Grèce), qui bénéficieraient soudain d’un pic de la demande de bitcoins et de la possibilité de dépenser leurs réserves au Salvador sans avoir à supporter le coût de leur conversion en dollars. Les seuls Salvadoriens pauvres qui pourraient gagner quelque chose sont les expatriés qui envoient de l’argent dans leur pays sous forme de virements – ceux qui se font aujourd’hui escroquer par Western Union et d’autres organismes similaires.

Quant aux obligations Volcano, c’est un développement dangereux. Un gouvernement invite les spéculateurs à acheter des crypto-monnaies garanties par un État appauvri. Les premiers adeptes du bitcoin étaient motivés, en partie, par une aversion pour les gouvernements qui s’endettaient de manière insoutenable – avant de se livrer, au niveau national, à la répression financière et à l’austérité – afin de pouvoir alourdir leur dette en la camouflant. On craignait qu’à un moment donné, Wall Street et autres financiers conventionnels véreux ne se mettent à construire des pyramides similaires sur… le bitcoin. Et la crainte ultime était que l’État se joigne à eux. Eh Bien, les obligations Volcano font de ce cauchemar une réalité, en permettant aux spéculateurs de spéculer sur une crypto-monnaie en utilisant un État souverain appauvri comme sauvegarde.

Plus généralement, et ne l’oublions pas, la dette publique du Salvador est en dollars, et donc insensible au fait que le bitcoin ait ou non cours légal. Le fait de lui donner cours légal ne fait qu’ajouter des coûts énormes pour les petites entreprises, et garantit que ceux qui acceptent les bitcoins sortent effectivement du système budgétaire national – ce qui entraîne une perte substantielle d’espace budgétaire pour le gouvernement, phénomène qui augmente le poids de sa dette en dollars à long terme.

Quant à l’argument selon lequel, en adoptant le bitcoin, le pays en sera inondé, ce qui stimulera les investissements et donnera au gouvernement plus de marge de manoeuvre vis-à-vis du FMI, là encore je ne vois pas la logique. Les entreprises bitcoin se sont installées dans les pays baltes, à Porto Rico et ailleurs en raison des faibles coûts, des faibles taxes et de la réglementation négligeable de leurs activités. Elles ne se sont pas souciées de savoir si le magasin du coin était obligé par la loi d’accepter les bitcoins. (De toute façon, la plupart de ces entreprises utilisent finalement le bitcoin pour gagner de grandes quantités de… dollars ! ).

Au vu de ce qui précède, je ne vois pas en quoi on pourrait penser qu’en donnant cours légal au bitcoin, le gouvernement du Salvador améliore sa position de négociation vis-à-vis du FMI. Le fait que le FMI soit totalement opposé à ce que le bitcoin ait cours légal au Salvador, ainsi qu’à l’émission d’obligations Volcano par son président, ne signifie en rien que le FMI s’inquiète de voir son pouvoir de négociation affaibli vis-à-vis du gouvernement salvadorien. C’est plutôt le contraire : il prévoit que l’expérience bitcoin va épuiser la marge de manœuvre budgétaire du gouvernement salvadorien, renforcer le pouvoir du FMI sur le Salvador, mais, dans le même temps, exercer une pression accrue sur le FMI pour qu’il engage davantage de fonds de renflouement en faveur d’un Salvador en faillite. Après le récent fiasco du FMI, qui a accordé d’énormes renflouements au gouvernement de droite radicale de Macri en Argentine, ce n’est pas une chose que souhaitent les gens du FMI.

Vous avez affirmé, dans une interview, que le bitcoin comporte des éléments féodaux, car il n’existe pas de mécanisme démocratique permettant de déterminer qui obtient combien de bitcoins, ce qui favorise les premiers acheteurs. Il est intéressant de noter que vous mettez ici en rapport le féodalisme avec la démocratie plutôt qu’avec le capitalisme. Parce que si vous pensez à la concurrence capitaliste – mais aussi à toutes les manipulations louches que les marxistes ont tendance à regrouper dans la catégorie « accumulation primitive » – on peut facilement faire valoir qu’il n’y a rien de non capitaliste dans ce que vous décrivez : ceux qui sont arrivés tôt ont obtenu la plus grande part du gâteau, tandis que le crypto-minage tel qu’il existe aujourd’hui, favorise ceux qui font des dépenses en capital plus importantes. Pourquoi qualifier ce système de « féodal » alors que le terme « capitaliste » conviendrait tout aussi bien ?

Les actifs en tant que tels, ne sont ni féodaux ni capitalistes. Qu’il s’agisse d’or, de concombres ou de bitcoins, les actifs sont des actifs – point final. Ce qui rend un actif féodal, capitaliste ou socialiste, c’est la manière dont il interagit avec les relations sociales de production d’une société, le modèle de droits de propriété qu’il consolide, etc. Ce que je voulais dire, en faisant référence aux premiers adeptes du bitcoin comme à une crypto-aristocratie, comme des crypto-seigneurs, c’est que, lorsqu’un actif comme le bitcoin (dont la valeur d’échange est basée sur une rareté artificielle) est intégré dans un système d’exploitation oligarchique (capitalisme, kleptocratie, techno-féodalisme, etc.), il acquiert le caractère fondamental de l’ordre féodal (précapitaliste) : une petite minorité est habilitée à percevoir des rentes proportionnellement aux parts de l’actif qu’elle possède au départ. Pour résumer, le bitcoin n’est ni féodal ni capitaliste en soi. Il est simplement oligarchique.

Récemment, vous avez repris le thème du « techno-féodalisme », en soulignant que le capitalisme n’est plus ce qu’il était. Si je comprends bien votre thèse, ce qui rend le système actuel « féodal », c’est que A) les marchés ne sont plus la clef pour faire des profits (ce que suggère par exemple l’expérience de l’assouplissement quantitatif ), tandis que B) les plateformes technologiques ont accumulé un immense pouvoir politique, ce qui est sans précédent dans le capitalisme. Est-ce un résumé correct de votre raisonnement ? Y a-t-il d’autres dimensions importantes du « techno-féodalisme » dont ce résumé ne rend pas compte ?

La question est la suivante : le capitalisme est-il en train de subir une autre de ses nombreuses métamorphoses, ne justifiant ainsi rien de plus qu’un nouvel épithète, par exemple capitalisme rentier, capitalisme de plateforme, hyper-capitalisme ou capitalisme-xxxxx ? Ou bien assistons-nous à une transformation qualitative du capitalisme en un tout nouveau mode de production exploiteur ? Je pense que la dernière hypothèse est la bonne En outre, il ne s’agit pas seulement d’une question théorique. Si j’ai raison, saisir la radicalité de cette transformation est crucial pour s’opposer à cette nouvelle exploitation systémique.

La perplexité est, bien sûr, une réaction compréhensible à mon affirmation – qui nécessite beaucoup d’explications et de justifications. Dans l’impossibilité de les présenter ici dans leur intégralité (Nb. je consacre mon prochain livre à ce sujet), en voici un aperçu :

Le capitalisme est partout sous nos yeux. Le capital s’accumule rapidement et bat le travail à plate couture partout et avec de nouveaux procédés cruels. Alors, comment se fait-il que je soutienne qu’il ne s’agit plus de capitalisme – mais plutôt de quelque chose de pire et de distinct ? Permettez-moi de commencer par rappeler à nos lecteurs que dans les années 1780, le féodalisme était partout et que les seigneurs féodaux étaient plus forts que jamais. Cependant, subrepticement, le capitalisme infectait déjà les racines du féodalisme et une nouvelle classe dirigeante (la bourgeoisie) était en train de prendre le pouvoir.

Je prétends que, de la même manière aujourd’hui, le capitalisme – comme le féodalisme dans les années 1780 – est supplanté par un nouveau système d’extraction/exploitation (que j’appelle techno-féodalisme) beaucoup plus exploiteur et très distinct, qui arrive avec une nouvelle classe dirigeante.

Ceux qui critiquent ma thèse feront remarquer, à juste titre, que le capitalisme a subi de nombreuses transformations – de sa phase concurrentielle initiale au capitalisme monopolistique-oligopolistique (à partir de 1910), en passant par la période de Bretton-Woods (au cours de laquelle la finance était tenue en laisse par des contrôles de capitaux, etc.), le capitalisme financiarisé (à partir de 1980) et, plus récemment, le capitalisme rentier. Tous ces capitalismes étaient distincts et très différents les uns des autres. MAIS, ils étaient chacun une version du capitalisme.

Quelle est l’essence d’un système capitaliste ? La réponse est : c’est un système actionné par des profits privés (Nb. pas des rentes) extraits au sein des marchés. (Par comparaison et contraste, le féodalisme était actionné par des rentes extraites en dehors des marchés). Cela a-t-il changé ? Je pense que oui. Qu’est-ce qui a remplacé le profit d’une part et les marchés d’autre part ? Ma réponse : la monnaie des banques centrales a remplacé le profit privé (en tant que principal carburant et lubrifiant du système) et les fiefs/plateformes numériques sont devenus le domaine dans lequel la valeur et le capital sont extraits de la majorité par une oligarchie minuscule.

Permettez-moi de l’expliquer plus en détail :

Hypothèse 1 : La monnaie de la banque centrale a remplacé les profits privés comme moteur du système.

La rentabilité n’est plus le moteur du système dans son ensemble, même si elle reste l’alpha et l’omega pour les entrepreneurs individuels. Regardez ce qui s’est passé à Londres le 12 août 2020. C’est le jour où les marchés ont appris que l’économie britannique s’était contractée de manière désastreuse – et bien plus que ce que les analystes avaient prévu (plus de 20 % du revenu national ont été perdus au cours des sept premiers mois de 2020). En apprenant cette mauvaise nouvelle, les financiers ont pensé : « Super ! La Banque d’Angleterre, prise de panique, va imprimer encore plus de livres et les acheminer vers nous pour acheter des actions. Il est temps d’acheter des actions ! »

Ce n’est là qu’une des innombrables manifestations d’une nouvelle réalité mondiale : aux États-Unis et dans tout l’Occident, les banques centrales impriment de la monnaie que les financiers prêtent aux entreprises, qui l’utilisent ensuite pour racheter leurs actions – dont les prix sont ainsi découplés des bénéfices. Les nouveaux barons étendent ainsi leurs fiefs, grâce à l’argent de l’État, même s’ils ne réalisent pas un centime de profit ! De plus, ils dictent leurs conditions au souverain présumé – les banques centrales qui leur fournissent des liquidités. Alors que la Fed, par exemple, s’enorgueillit de son pouvoir et de son indépendance, elle est aujourd’hui totalement impuissante à arrêter ce qu’elle a commencé en 2008 : imprimer de l’argent pour le compte des banquiers et des entreprises. Même si la Fed soupçonne qu’en fournissant des liquidités aux barons des entreprises, elle précipite l’inflation, elle sait que mettre fin à l’impression monétaire, ce serait casser la baraque. La peur de provoquer une avalanche de créances douteuses et de faillites fait de la Fed l’otage de sa propre décision d’imprimer et garantit qu’elle continuera à imprimer pour alimenter les barons en liquidités. Cela ne s’est jamais produit auparavant. Les banques centrales puissantes qui, aujourd’hui, font marcher le système tout seul, n’ont jamais eu aussi peu de pouvoir. Il n’y a que dans le féodalisme que le souverain se sentait aussi soumis à ses barons, tout en restant responsable du maintien de l’ensemble de l’édifice.

Hypothèse 2 : Les plateformes numériques remplacent les marchés

Amazon, Facebook, etc. ne sont pas des marchés. En y entrant, vous laissez le capitalisme derrière vous. Au sein de ces plateformes, un algorithme (appartenant à une personne ou à très peu de personnes) décide de ce qui est à vendre, qui voit quelle marchandise est disponible et quel montant de la rente le propriétaire de la plateforme conservera sur les bénéfices des capitalistes-vassaux autorisés à commercer au sein de la plateforme. En bref, de plus en plus d’activités économiques se déplacent des marchés vers les fiefs numériques. Et ce n’est pas tout.

Au cours du 20e siècle, et jusqu’à ce jour, les travailleurs des grandes entreprises capitalistes oligopolistiques (comme General Electric, Exxon-Mobil, ou General Motors) recevaient environ 80 % des revenus de l’entreprise. Les travailleurs de Big Tech ne perçoivent même pas 1% des revenus de leur employeur. Cela s’explique par le fait que la main-d’œuvre rémunérée n’effectue qu’une fraction du travail dont Big Tech tire profit. Qui effectue la majeure partie du travail ? La plupart d’entre nous ! Pour la première fois dans l’histoire, presque tout le monde produit gratuitement (souvent avec enthousiasme), ajoutant ainsi au stock de capital de Big Tech (c’est ce que signifie télécharger des choses sur Facebook ou se déplacer en étant relié à Google Maps). Et, de plus, ce capital prend une nouvelle forme, bien plus puissante (voir ci-dessous, où je parle de capital de commandement).

Au même moment, les entreprises opérant sur les marchés capitalistes normaux – en dehors de Big Tech et Big Finance – voient leur rentabilité s’effondrer de toute façon, leur dépendance à l’égard de la monnaie de la banque centrale croître de manière exponentielle, et leur propriété être absorbée par les fonds d’investissement privés et les SPAC*. Par conséquent, alors que les relations sociales de production féodales étaient en déclin (et remplacées par des relations sociales capitalistes) dans les années 1780, aujourd’hui ce sont les relations sociales de production capitalistes qui sont remplacées par ce que j’appelle des relations sociales techno-féodales.

En résumé :

Le capital se renforce mais le capitalisme est en train de mourir. Un nouveau système est en train de prendre le dessus, dans lequel une nouvelle classe dirigeante possède et gère à la fois l’argent de l’État qui le lubrifie (plutôt que les profits) et les nouveaux domaines non marchands dans lesquels un très, très petit nombre de personnes fait travailler le plus grand nombre pour leur compte. Les profits capitalistes (au sens des profits entrepreneuriaux tels qu’ils ont été compris par Adam Smith et Marx) disparaissent, tandis que de nouvelles formes de rente s’accumulent sur les comptes des nouveaux techno-seigneurs qui contrôlent à la fois l’État et les fiefs numériques, dans lesquels le travail non rémunéré ou précaire est effectué par les masses – qui commencent à ressembler à des techno-paysans.

Un refrain habituel dans les débats concernant la montée du techno-féodalisme est que les plateformes technologiques ne sont que des rentiers passifs qui tirent d’immenses profits des données des utilisateurs pour lesquelles ils ne paient que très peu. Pour le dire de la manière la plus extrême possible, ce sont des rentiers paresseux, pour la plupart immatériels, qui, après avoir accumulé beaucoup de propriété intellectuelle, se reposent maintenant sur leurs lauriers. Cette lecture est également à la base de nombreuses histoires enthousiastes sur le Web3, qui promettent de partager la richesse provenant des données avec les utilisateurs qui les ont générées. Pourtant, si l’on examine les bilans et les comptes de résultat de ces entreprises, une image différente apparaît : elles investissent en fait plus – et non moins – dans des actifs matériels et tangibles que les entreprises non technologiques (et plus qu’elles ne le faisaient elles-mêmes il y a dix ans), tout en engageant d’immenses dépenses de R&D et d’investissement (par exemple, celles d’Amazon pour 2020 étaient de plus de 40 milliards de dollars ; celles d’Alphabet de près de 30 milliards de dollars). Cela semble plutôt bien correspondre à la vision de ces entreprises comme des entreprises capitalistes qui, tout en contrôlant certains marchés, restent en concurrence sur d’autres (Google, Facebook et Amazon dans la publicité ; Google, Microsoft, Amazon et Alibaba dans les services de cloud computing* et de l’intelligence artificielle). Ne courons-nous pas le risque de minimiser la dynamique capitaliste réellement existante de cette économie technologique lorsque nous mettons l’accent sur les aspects relatifs au féodalisme ?

Je suis d’accord avec vous dans ce sens : Jeff Bezos, Elon Musk et consorts investissent massivement et n’ont rien à voir avec les aristocrates paresseux de l’ère féodale originelle. Mais cela ne signifie pas que leur investissement s’inscrit dans une dynamique capitaliste standard. Le techno-féodalisme n’est pas simplement un féodalisme avec des gadgets. Il est à la fois beaucoup plus avancé que le capitalisme et rappelle le féodalisme.

Permettez-moi d’être plus précis. L’investissement massif de Big Tech que vous mentionnez est crucial. Non seulement en raison de sa taille, mais surtout en raison de ce qu’il produit : une nouvelle forme de capital que j’appelle le capital de commandement. Qu’est-ce que le capital de commandement ?

Le capital standard comprend des moyens de production qui ont eux-mêmes été produits. Le capital de commandement, en revanche, comprend des moyens produits pour organiser les moyens de production industrielle. Ses propriétaires peuvent extraire une nouvelle valeur énorme sans posséder les moyens de production industrielle, simplement en possédant les réseaux d’information privatisés qui incarnent le capital de commandement.

Le capital de commandement, pour être plus précis, vit sur des réseaux/plateformes privés et a le potentiel de commander à ceux qui ne le possèdent pas de faire deux choses : former les machines/algorithmes sur lesquels il vit pour (A) diriger nos modes de consommation ; et (B) fabriquer directement encore plus de capital de commandement pour le compte de ses propriétaires (par exemple, en postant des choses sur Facebook, une forme de démarchandisation du travail).

En termes plus abstraits : le capital standard permet aux capitalistes d’amasser une plus-value d’échange. Le capital de commandement, en revanche, permet aux techno-seigneurs (Jeff Bezos, Elon Musk, et consorts) d’accumuler une plus-value de commandement. Une valeur de commandement ? Oui : toute marchandise numérique a une valeur de commandement dans la mesure où son acheteur peut l’utiliser pour convertir l’activité humaine exercée quotidiennement en capacité de former un algorithme pour faire deux choses : (A) nous faire acheter des choses, et (B) nous faire produire du capital de commandement gratuitement et à leur profit.

Dans le langage de l’économie politique de Marx, l’importance de la valeur de commandement contenue dans toute marchandise numérique est déterminée par la somme de : la plus-value des marchandises qu’elle nous fait acheter (voir A ci-dessus) + le temps de travail socialement/techniquement nécessaire pour que nous produisions une unité de capital de commandement (sous B ci-dessus), que s’approprient instantanément les seigneurs de la technologie.

En résumé, ce que Bezos, Musk et consorts accomplissent grâce à leurs investissements massifs ne peut être compris ni en termes de féodalisme ni en termes de capitalisme.

- Le féodalisme était fondé sur l’extraction directe de la valeur d’expérience/d’usage provenant des paysans.

- Le capitalisme était basé sur l’extraction du surplus de travail du travail salarié.

- Le techno-féodalisme est un nouveau système duquel les seigneurs de la technologie extraient un nouveau pouvoir pour nous faire faire des choses pour leur compte. Ce nouveau pouvoir provient de l’investissement dans une nouvelle forme de capital (capital de commandement) qui leur permet d’accumuler un nouveau type de valeur (valeur de commandement) qui, à son tour, leur donne la possibilité d’extraire la plus-value (i) de capitalistes-vassaux, (ii) du précariat, et (iii) de tous ceux qui utilisent leurs plateformes pour produire pour leur compte, inconsciemment, encore plus de capital de commandement.

Si j’ai raison, en continuant à appeler ce nouvel environnement… capitalisme, nous manquerions l’occasion d’apprécier les processus radicalement différents, et nouveaux, qui déterminent nos vies ici et maintenant. Je pense que le terme techno-féodalisme permet bien mieux de saisir la réalité de ce meilleur des mondes (bien que dystopique).

Interview réalisée par Evgeny Morozov, publiée initialement dans The Cryptus Syllabus.

Notes des traducteurs:

*NFT : jetons non fongibles: certificats d’authenticité associés à un objet virtuel qu’ils rendent ainsi unique

*CBDC : cryptomonnaie de banque centrale

*DAO: organisations autonomes décentralisées

*SPAC : Special Purpose Acquisition Company : Société d’acquisition à vocation spécifique, sans activité opérationnelle

*cloud computing: informatique dématérialisée : accès à des services informatiques via internet à partir d’un fournisseur

Voulez-vous être informés des actions de DiEM25 ? Enregistrez-vous ici!