“All’interno del nostro attuale sistema mondiale oligarchico, sfruttatore, irrazionale e disumano, l’ascesa delle applicazioni crypto non farà che rendere la nostra società più oligarchica, più sfruttatrice, più irrazionale e più disumana”. – Yanis Varoufakis

È rara la persona che potrebbe commentare con competenza – in una sola intervista! – l’ascesa degli NFT (token non fungibile n.d.t) e le loro origini nei mondi virtuali del gaming, la logica del regime emergente del tecno-feudalesimo, e la follia delle tattiche di negoziazione di El Salvador con l’FMI riguardo Bitcoin. Fortunatamente, abbiamo trovato questa persona in Yanis Varoufakis, l’eminente economista, politico e intellettuale pubblico, che è anche ex ministro delle finanze greco. Yanis è stato così gentile da concederci un’ampia intervista, che fornisce una visione panoramica (e, a volte, piuttosto critica) di ciò che sta succedendo all’intersezione tra denaro, macroeconomia e digitale.

~ Evgeny Morozov

Nei primi anni del 2010, prima del tuo periodo nel governo greco, hai lavorato come economista residente per Valve, un’importante azienda di videogiochi. In che modo le tue competenze di esperto di economia della teoria dei giochi sono state utili per dissezionare l’economia dei mondi virtuali? E, a sua volta, che tipo di intuizioni, se ce ne sono, sul funzionamento interno dell’economia reale hai acquisito attraverso questa esperienza?

Dieci anni fa, il metaverso era già attivo e funzionante nelle comunità di gioco. I giochi di Valve avevano già generato economie così grandi che Valve era sia eccitata che spaventata. Alcuni beni digitali che prima erano stati distribuiti gratuitamente (tramite i drop del gioco) cominciarono a essere scambiati per decine di migliaia di dollari su eBay, ben prima che qualcuno avesse pensato agli NFT.

Cosa succederebbe se i prezzi di questi oggetti e attività spontaneamente lucrativi dovessero crollare? Questo era ciò che teneva sveglia la gente di Valve di notte. Lo si può capire dall’e-mail con cui sono stato contattato: “Ho seguito il tuo blog per un po’… Qui nella mia azienda stavamo discutendo un problema di collegamento delle economie in due ambienti virtuali (creando una moneta condivisa), e lottando con alcuni dei problemi più spinosi dell’equilibrio dei pagamenti, quando mi è venuto in mente “questa è la Germania e la Grecia”, un pensiero che non mi sarebbe venuto in mente senza aver seguito il tuo blog”.

Le ragioni per cui mi sono fatto coinvolgere erano molte. Una era la prospettiva di studiare un’economia come un ricercatore onnisciente: dal momento che avrei avuto accesso all’intera serie di dati in tempo reale, non avevo bisogno di statistiche! Un’altra era la tentazione di giocare a “dio”, cioè essere in grado di fare con queste economie digitali cose che nessun economista può fare nel mondo “reale”, per esempio alterare regole, prezzi e quantità per vedere cosa succede. Un altro obiettivo era quello di creare narrazioni empiricamente supportate che trascendessero il confine che separa le economie “reali” da quelle digitali.

Cosa ho imparato allora? L’intuizione chiave è stata che il comportamento osservato ha demolito completamente alcune fantasie neoliberali chiave: il baratto non cede il passo al denaro sano, sotto forma di qualche simulacro d’oro digitale. (Nb. Abbiamo stabilito che varie merci/oggetti si contendono il predominio come numeraires (token Ethereum n.d.t.), senza mai dominare). L’altruismo è sempre presente (evidenziato da sostanziali donazioni doppiamente anonime). Emergono relazioni sociali (anche in questi mondi digitali senza volto) che poi “infettano” prezzi e quantità in un modo che ha poco a che fare con la visione neoliberale dei valori di scambio formati in un vuoto politico e morale.

Oggi, un decennio dopo, è chiaro che le comunità di gioco come quella che ho studiato alla Valve hanno operato come metaversi a pieno titolo (per usare il termine di Zuckerberg). I giocatori sono stati attirati dai metaversi dal gioco ma, una volta ‘dentro’, sono rimasti a vivere gran parte della loro vita, facendo amicizia, producendo beni da vendere, consumando intrattenimento, discutendo, ecc. L’ambizione di Zuckerberg è di inserire i suoi miliardi di utenti di Facebook che non giocano in un’economia sociale digitale simile a quella di Steam – completa di una moneta di piattaforma top-down [strategia gestionale dal vertice verso il basso n.d.t.] che lui controlla. Come resistere al parallelismo con un feudo digitale in cui Zuckerberg sogna di essere il signore della tecnologia?

Gli NFT sono di gran moda in questi giorni. La loro rapida ascesa può essere ricondotta a CryptoKitties, un gioco per computer basato su blockchain che è decollato nel 2017. Ora ci sono anche molti giocatori che si oppongono agli NFT e alle idee piuttosto problematiche di proprietà che incorporano. Qualcosa come gli NFT era già all’orizzonte durante il tuo periodo alla Valve? Pensi che gli NFT cambieranno le nostre idee sulla proprietà, la scarsità e la remunerazione in modi che potrebbero essere d’aiuto al più ampio progetto progressista? Questa, in ogni caso, è la convinzione di alcuni sostenitori di Web3.

Cappelli in TF2! I giocatori di Team Fortress 2 (o TF2) erano ossessionati dai cappelli digitali. Inizialmente parte dei drop gratuiti, alcuni cappelli che sono stati interrotti sono poi diventati oggetti da collezione. I giocatori hanno iniziato a barattare all’interno del gioco (ad esempio, ti darò due pistole laser per questo tuo cappello). Poi, quando la domanda per qualche cappello aumentava a sufficienza, i giocatori uscivano dal gioco, si incontravano su eBay, scambiavano il cappello per (a volte) migliaia di dollari, prima, finalmente, di tornare al gioco dove il venditore consegnava il cappello al compratore. Notate gli incredibili livelli di fiducia tra estranei che questa transazione comportava: il venditore avrebbe potuto andarsene sia con i soldi che con il cappello. Valve ha deciso di ridurre la necessità di tanta fiducia, tagliare fuori eBay, e fare anche un bel profitto creando stanze di scambio all’interno del gioco (cioè creare un mercato in-game per oggetti digitali di proprietà e supervisionato da Valve).

Gli NFT differiscono in due aspetti dai beni digitali come i cappelli in TF2: la blockchain taglia fuori la società (per esempio Valve). E permette al bene digitale di emigrare dal gioco/reame che lo ha generato a qualsiasi altro regno digitale.

Se penso che gli NFT abbiano un potenziale sovversivo? Vediamo. In un ambiente digitale, gli NFT sono come tutte le altre merci. Riflettono il trionfo del valore di scambio (con cui il capitalismo ha sconfitto il valore esperienziale o d’uso) all’interno di un metaverso (in stile Valve o Zuckerberg). In questo senso, le NFT non offrono nulla di nuovo all’interno dei mondi digitali, eccetto forse che mettono il turbo all’ideologia capitalistica (il valore di scambio regna sovrano). Nel mondo analogico, le NFT hanno valore solo nella misura in cui i diritti di vanto offrono profitti a coloro che se ne preoccupano. Anche se, così facendo, costringono organizzazioni come Sotheby’s e Christie’s (che monopolizzavano il commercio dei diritti di vanto) a cambiare i loro modi, gli NFT non sovvertono in alcun modo la struttura dei diritti di proprietà che creano e sostengono il potere esorbitante dell’oligarchia sui molti.

Quindi, no, vedo poco potenziale radicale dalle NFT. Detto questo, una buona, futura, società liberale tecno-comunista potrebbe trovare il modo di usarli come parte di un’ampia rete di tecnologie che ci aiutino a tenere traccia delle nostre identità, proprietà, ecc.

Finché non avremo questi schiavi meccanici che si occupano di tutta l’umanità (e non solo di produrre beni di proprietà dell’1% dell’1%), l’idea che le persone debbano ora giocare come robot per guadagnarsi da vivere in modo da essere umane nel loro tempo libero è, infatti, l’apoteosi della misantropia.

Molto è stato detto sul fatto che in alcuni paesi del Sud globale (ad esempio le Filippine) i giochi basati su blockchain come Axie Infinity stanno creando un’economia parallela, permettendo ai giocatori di riscattare i token virtuali – il loro valore è recentemente salito alle stelle – in denaro reale. Il fondatore di Reddit, per esempio, ha recentemente sostenuto che tutti i giochi futuri seguiranno questo modello play-to-earn, aggiungendo che “il 90% delle persone non giocherà a un gioco a meno che non venga adeguatamente retribuito per quel tempo”. Cosa dobbiamo dedurre da questo? È l’ennesima distopia del capitalismo globale? O forse è un piccolo miglioramento rispetto al lavoro nelle fabbriche di sfruttamento, la conseguenza della pandemia globale che tiene molte persone bloccate a casa a giocare?

Quando lavoravo con Valve, dieci anni fa, c’erano migliaia di giovani in Cina, in Kazakistan e altrove che facevano soldi a palate fornendo servizi ai membri delle comunità di gioco di Valve. I giocatori dotati guadagnavano bene, pagati da altri giocatori desiderosi di vederli giocare. Quindi, non c’è niente di nuovo nell’idea di un’economia parallela che permette alle persone nei paesi o nelle regioni più povere di guadagnare giocando, o offrendo servizi in-game.

È stata una cosa buona o cattiva? Certo, è stato un bene per un giovane di Shenzhen che è riuscito a guadagnare 60 mila dollari all’anno disegnando cappelli digitali sul suo PC – invece di consumare il suo corpo in una fabbrica di sfruttamento. La domanda, tuttavia, è: tutti i lavoratori di Shenzhen (e oltre) potrebbero essere salvati dalle fabbriche sfruttatrici migrando in un metaverso? La risposta è: non prima di avere dei robot che lavorano per tutti noi in modo da riprodurre le condizioni materiali della nostra vita. Finché non avremo questi schiavi meccanici che si occupano di tutta l’umanità (e non solo di produrre beni di proprietà dell’1% dell’1%), l’idea che le persone debbano ora giocare come robot per guadagnarsi da vivere in modo da essere umane nel loro tempo libero è, infatti, l’apoteosi della misantropia.

Una delle tue critiche al Bitcoin come moneta (che tu dici chiaramente che non è e non può esserlo) è che limita lo spazio politico disponibile, così che, quando ci sarà una pandemia, non sarà possibile aumentare l’erogazione di denaro. Suppongo che questo copra anche “stampare denaro”, con tutte le conseguenze perverse del QE (allentamento quantitativo n.d.t) che tu stesso hai documentato altrove. I massimalisti del Bitcoin non sarebbero almeno coerenti nel sostenere che questa incapacità di stampare denaro è una caratteristica, non un bug, del sistema?

Quando i “massimalisti del Bitcoin”, come li chiami tu, sciorinano lodi sull’incapacità di stampare denaro (e celebrano questa incapacità come una caratteristica del Bitcoin, piuttosto che un suo difetto), sono terribilmente poco originali – banali, oserei dire. Il capitalismo è quasi morto nel 1929, e decine di milioni di persone sono morte nella guerra che ne è seguita, a causa di questa fallacia tossica che era alla base del Gold Standard allora e del Bitcoin adesso. Quale fallacia? La fallacia della composizione, come la chiamava John Maynard Keynes.

La sua essenza è la tendenza ad estrapolare dal regno personale a quello macroeconomico. Dire che se qualcosa è buono per me – se una pratica è sana a livello della mia famiglia, degli affari, ecc. – deve essere buona anche per lo stato, il governo, l’umanità in generale. Per esempio, sì, la parsimonia è una buona cosa per me, personalmente. Se non riesco a far quadrare i conti, devo stringere la cinghia, altrimenti mi indebiterò sempre di più. Tuttavia, l’esatto contrario vale per una macroeconomia: Se, nel mezzo di una recessione, il governo cerca di stringere la cinghia come mezzo per eliminare il suo deficit di bilancio, allora la spesa pubblica diminuirà in un momento di calo della spesa privata. E dato che la somma della spesa privata e pubblica è uguale al reddito aggregato, il governo ingigantirà – inavvertitamente – la recessione e, sì, il suo stesso deficit (dato che le entrate pubbliche diminuiscono). Questo è un esempio del fatto che una cosa (stringere la cinghia) è buona a livello micro e catastrofica a livello macro.

Allo stesso modo con l’oro, Bitcoin, e tutte le altre “cose” di valore di scambio: Se hai dell’oro, è un bene per te se la sua offerta è limitata, fissata se possibile. Lo stesso vale per Bitcoin, argento, dollari. (Nb. È il motivo per cui i ricchi e potenti si sono tradizionalmente opposti alla politica monetaria espansiva, gridando ‘iperinflazione’ al drop di un cappello). Quindi, sì, se avete investito in Bitcoin, o per qualche motivo siete euforici ogni volta che il suo tasso di cambio in dollari sale, avete tutte le ragioni per pensare che la sua offerta algoritmicamente fissa sia una buona cosa, una caratteristica. Ma c’è un prezzo per questo: una massa monetaria fissa si traduce in una dinamica deflazionistica che, in un sistema incline a sotto-occupare la sua gente e a sotto-investire in cose di cui la società ha bisogno (cioè il capitalismo), è una catastrofe in divenire.

Il Gold Standard è, infatti, una grande fonte di comprensione di quanto sia pericolosamente primitivo il pensiero massimalista di Bitcoin. Supponiamo che Bitcoin prenda il posto delle valute reali. Cosa farebbero le banche? Presterebbero in Bitcoin, ovviamente. Questo significa che emergerebbero facilitazioni di scoperto che permetterebbero ai prestatori di comprare beni e servizi con Bitcoin che ancora non esistono. Cosa farebbero i governi? Nei momenti di stress, dovrebbero emettere unità di conto legate a Bitcoin (come hanno fatto sotto il Gold Exchange Standard durante il periodo tra le due guerre). Tutta questa liquidità privata e pubblica causerebbe un periodo di boom prima che, inevitabilmente, arrivi il crash. E poi, con milioni di persone distrutte, i governi e le banche dovrebbero abbandonare Bitcoin. In breve, proprio come l’oro, Bitcoin è eminentemente… abbandonabile (una volta che ha fatto danni enormi). Detto diversamente, o Bitcoin non prenderà mai il posto della moneta reale o, se lo farà, causerà enormi dolori inutili (prima di essere abbandonato).

Credere che si possa aggiustare il denaro, o che si possa aggiustare lo stato, è dimostrare un’innocenza devastante riguardo al più ampio sistema di sfruttamento con cui sono integrati.

Che dire di altre criptovalute, però, che consentono operazioni e strutture di incentivo molto sofisticate, tra cui la penale per ritardo programmata algoritmicamente? Sarebbero più vicine ad essere definite come valute?

No, neanche questo funzionerà. Il problema di Bitcoin non è solo la sua offerta fissa. È la presunzione che il tasso di cambio dell’offerta di denaro possa essere previsto e prefigurato all’interno di qualsiasi algoritmo. Che l’offerta di denaro possa essere depoliticizzata. Quindi, non è una questione di quanto sofisticato e complesso sia l’algoritmo. È piuttosto che un processo puramente politico, inconoscibile, non può mai e poi mai essere catturato da un algoritmo. Non può e, quindi, non dovrebbe.

A causa del crescente interesse per Ethereum, c’è stata una strana rinascita di interesse nella progettazione di meccanismi e nella teoria dei giochi tra la cripto-comunità; alcuni articoli sulla cripto-economia citano con orgoglio Leonid Hurwicz e Oskar Lange. Se si studia un po’ più da vicino questa disciplina nascente, tuttavia, si rimane colpiti dalla sua scelta di focalizzazione: la microeconomia è ovunque, ma la macroeconomia – salvo alcune critiche austriache alla moneta reale – non è da nessuna parte, nemmeno nella versione ortodossa di Samuelson.

Hai messo il dito nella piaga. Questa è, di nuovo, la fallacia della composizione: immaginare che ciò che funziona per te debba funzionare per la società in generale; che ciò che ha senso nel micro-mondo abbia senso anche nel macro. I cripto-entusiasti con opinioni forti sul denaro, in questo senso, rientrano nella categoria di persone meglio descritte da Keynes come “somiglianti a geometri euclidei in un mondo non euclideo”. Keynes si riferiva agli economisti classici che pensavano al denaro come una merce, come una cosa. I cripto-monetaristi stanno ripetendo lo stesso errore concettuale.

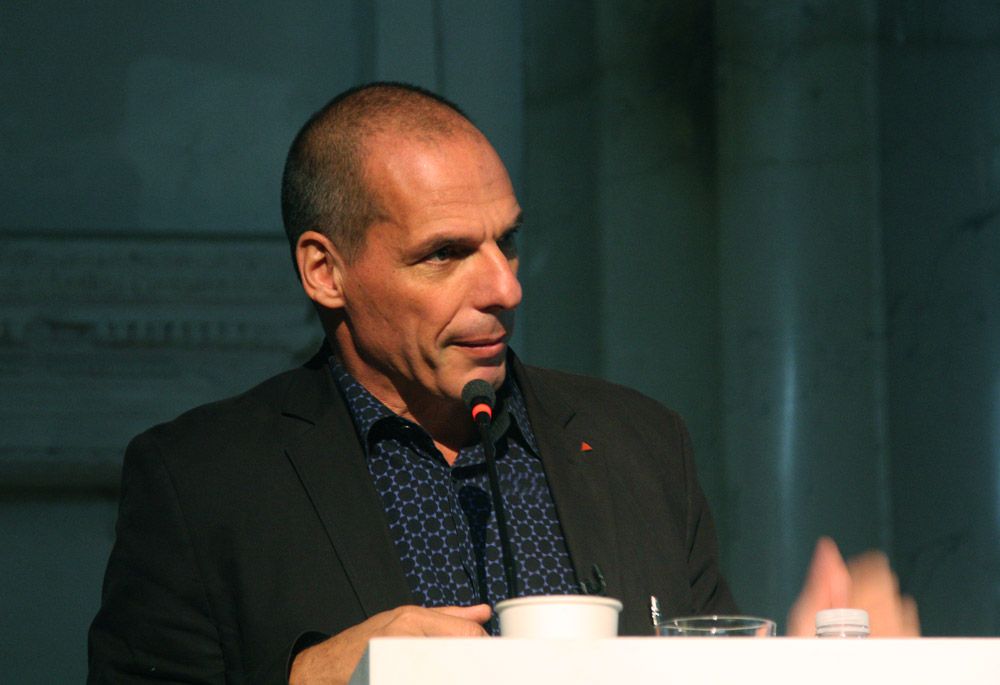

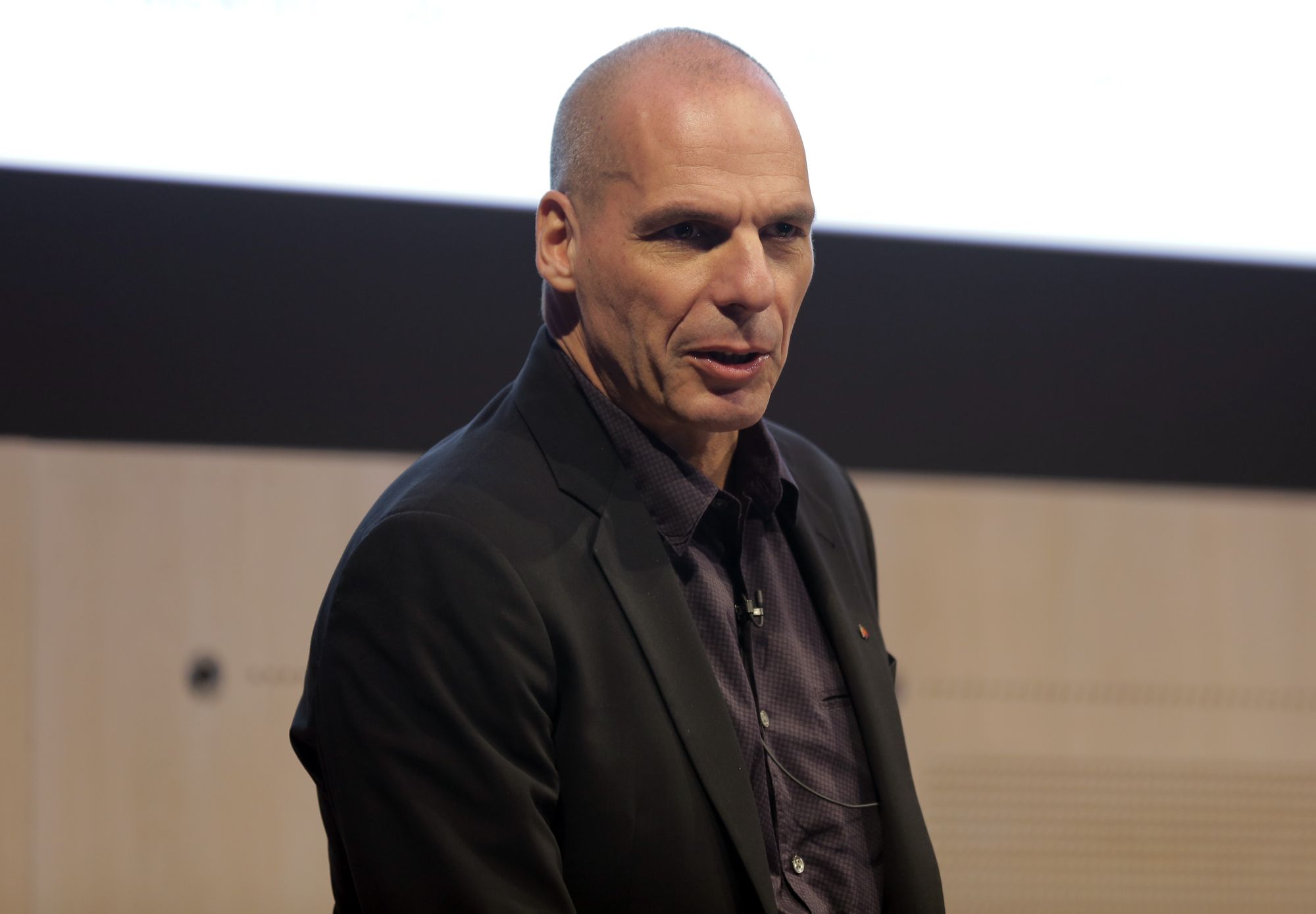

Yanis Varoufakis in conferenza a Mosca, 2015 – source

Yanis Varoufakis in conferenza a Mosca, 2015 – source

Fin dai primi giorni – cioè dai primi anni 2010 – hai sostenuto che “la blockchain è una soluzione fantastica ad un problema che non abbiamo ancora scoperto. Ma non è la soluzione al problema del denaro”. Ma siamo così ignoranti? Si potrebbe dire che la blockchain, come progetto ispirato dall’ideologia cyberpunk, è sempre stata una soluzione al problema dello Stato: promette di portare lo Stato fuori da domini diversi come il diritto (con l’ascesa dei contratti intelligenti) o il finanziamento delle arti (con il frazionamento della proprietà attraverso gli NFT) o, più ovviamente, il la centralizzazione delle banche (con la sua critica alla moneta reale).

Pensare che Bitcoin possa risolvere il problema del denaro, o il problema dello Stato, è fraintendere cosa sia il denaro o cosa facciano gli Stati. Ogni sistema socio-economico di sfruttamento è basato su ciò che la minoranza che lo gestisce può far fare al resto (chi fa cosa a chi, per dirla con Lenin). Il denaro e lo Stato sono epifenomeni di questo sistema. Credere che si possa aggiustare il denaro, o che si possa aggiustare lo Stato, è dimostrare una devastante innocenza riguardo al più ampio sistema di sfruttamento con cui sono integrati. Nessun contratto intelligente può, per esempio, sovvertire i contratti di lavoro che sostengono i modelli stratificati di sfruttamento della società. Nessun NFT può cambiare un mondo dell’arte dove l’arte è una merce all’interno di un universo di persone e cose mercificate. Nessuna banca centrale può servire gli interessi del popolo finché è indipendente dal popolo. Sì, blockchain sarà utile nelle società liberate dal potere estrattivo modellato da pochi. Tuttavia, blockchain non ci libererà. Infatti, qualsiasi servizio digitale, moneta o bene che è costruito su di essa all’interno del sistema attuale riprodurrà semplicemente la legittimità del sistema attuale.

Supponendo che tu sia ancora ottimista riguardo alla blockchain, come concili questo pregiudizio anti-statalista con quello che vedi come il suo potenziale in una società emancipata? In cosa consiste esattamente questo potenziale? Anche se si assume che ci sia un certo valore sia nella teoria dei giochi che nella progettazione dei meccanismi, che utilità hanno per il progetto progressista spogliato di qualsiasi prospettiva macro?

La mia risposta si trova nel mio romanzo di fantascienza, Another Now (in particolare il capitolo 6) [Un altro presente, ed. La nave di Teseo, n.d.t.]. In esso, presento un progetto di un’economia sociale post-capitalista e non sfruttatrice. Blockchain vi compare come una tecnologia usata sia dalle banche centrali che dalle comunità locali per creare un libro mastro pubblico e distribuito per due cose: il denaro, naturalmente. E i titoli di locazione per le proprietà nella zona commerciale di una contea (che sono su un’asta perpetua, i cui proventi sono utilizzati per mantenere ed espandere la zona sociale della contea). Da questo, si può vedere che considero la blockchain, e i meccanismi in stile Ethereum, come tecnologie che si riveleranno estremamente utili una volta che la proprietà privata dei mezzi di produzione finirà. Ma, da sole, queste tecnologie non ci libereranno dal potere estrattivo di pochi.

Tu ti sei descritto come un “marxista irregolare“, sottolineando che hai forti tendenze libertarie. In Italia, dove vivo da un po’ di tempo, c’è naturalmente questa lunga tradizione di marxismo autonomo, che condivide molte di queste convinzioni. È sempre stato critico nei confronti dello stato e della burocrazia statale, con i suoi modi rigidi e centralizzati di organizzare la società. Ora, sembra che ci sia una nuova promettente soluzione a questo annoso problema: i DAO, abbreviazione di organizzazioni autonome decentralizzate, che promettono di mettere regole algoritmiche trasparenti al posto dei leader carismatici weberiani. Trovi qualcosa di valido in queste nuove forme istituzionali? O puzzano dello stesso credo tecnocratico – con la sua convinzione che i problemi politici possano essere risolti progettando meccanismi intelligenti e incentivi – che dicono di attaccare?

Karl Marx era irregolare. Cambiava continuamente idea, facendo infuriare i suoi amici e compagni. Scrisse ripudi furiosi delle sue idee precedenti. E non sopportava coloro che si definivano… marxisti (ad esempio, disse notoriamente: “Se loro sono marxisti, io non lo sono”). Così, mi sono descritto come un ‘marxista irregolare’ per significare due cose: che non sono dogmatico. E che sono in contrasto con quei marxisti ‘ufficiali’ che cercano il potere personale dalla custodia dogmatica del pensiero di Marx. In effetti, sono andato un passo oltre, riferendomi a me stesso come un ‘marxista libertario’ – un’auto-descrizione che è stata immediatamente derisa da diversi libertari e dalla maggior parte dei marxisti. La mia ragione? Come gli anarco-sindacalisti in Spagna e i marxisti autonomi d’Italia che hai menzionato, non riesco a vedere come si possa veramente amare la libertà e tollerare il capitalismo. E anche: come si possa essere allo stesso tempo illiberali e di sinistra.

Sulla questione delle DAO, devo dire che le guardo con simpatia. Ma, di nuovo, come per il mio atteggiamento verso la blockchain, sono convinto che sono strumenti che torneranno molto utili una volta che un ampio movimento internazionalista rovescerà i diritti di proprietà dell’oligarchia sui mezzi di produzione (compresi i server cloud!). Come cerco di delineare nel mio Another Now, una futura società digitale anarco-sindacalista userà molti di questi strumenti simili a DAO. Ma, e questo è un gigantesco ma, gli strumenti tipo DAO non porteranno a questa nuova società in cui gli strumenti tipo DAO sono utili. (Nb. Possiamo già vedere come i DAO sono stati usurpati dai retrogradi e dai magnati dell’immobiliare negli Stati Uniti).

All’interno del nostro attuale sistema mondiale oligarchico, sfruttatore, irrazionale e disumano, l’ascesa delle applicazioni crypto renderà solo la nostra società più oligarchica, più sfruttatrice, più irrazionale e più disumana.

Osservando lo spazio crittografico da lontano, ho l’impressione che abbia permesso a molte delle vecchie idee politiche neoliberali di tornare. Penso in particolare all’uso di strumenti basati sul mercato nella lotta al cambiamento climatico: all’improvviso, la blockchain promette di far rivivere molte delle idee legate ai servizi ecosistemici naturali, mentre l’ascesa di organizzazioni attiviste spesso anonime come KlimaDAO ha contribuito a rilanciare quello che una volta era un mercato languente delle emissioni di carbonio. Come risultato, la reputazione del mercato come strumento di risoluzione dei problemi è stata ripristinata, anche se temporaneamente. Come dovrebbero reagire i progressisti a questi sviluppi? Questi progetti crypto, che promettono di invertire il cambiamento climatico attraverso la finanza, stanno occupando lo spazio vuoto degli attivisti che avrebbe dovuto essere riempito dalle banche centrali prima di essere un po’ sviate dai consigli che stanno ricevendo da BlackRock [BlackRock è la più grande società di investimento nel mondo con sede a New York. Gestisce un patrimonio totale di oltre 10 000 miliardi $, di cui un terzo in Europa. n.d.t.]? Cosa dovrebbero fare le banche centrali riguardo a questo asse green-tech-finanza?

E’ esattamente il mio punto. In nome della liberazione dai magnati, dagli Stati e anche dal cambiamento climatico, i fanatici delle criptovalute stanno mettendo il turbo all’ideologia della mercificazione (cioè il neoliberismo). Cosa dovremmo fare? L’unica cosa che funzionerà è: prendere il controllo dei parlamenti in modo da legiferare una legge corporativa che metta fine alle azioni scambiabili e introduca al suo posto il principio “una quota, un dipendente”. Prendere il controllo delle banche centrali e far loro emettere valute digitali su un libro mastro distribuito che renda possibile il reddito di base. Prendere il controllo dei governi e implementare la proprietà personale dei nostri dati. In breve, nessun algoritmo eliminerà la necessità di una vera rivoluzione.

Una delle interessanti conseguenze della crisi monetaria in corso in Turchia è stata la crescente popolarità delle stablecoin come Tether tra la popolazione turca. Questo è ancora più notevole se si pensa che si dice che Tether abbia problemi propri, che molti nella comunità crypto si aspettano che esplodano prima o poi. Le mani di Erdoğan sembrano essere legate, dato che le città turche pullulano di annunci di servizi di criptovalute, che sono veramente popolari tra la popolazione locale. Tu hai parlato, in modo un po’ sprezzante, delle stablecoin in passato, ma come le vedi cambiare le dinamiche di una crisi valutaria come quella turca? Come dovrebbe reagire il governo a loro, se mai?

Bitcoin era, come ho sostenuto prima, la reincarnazione digitale-algoritmica del Gold Standard – sostenuto dagli stessi argomenti vacui e dalle stesse motivazioni oligarchiche di fondo. Le stablecoin sono un’altra reincarnazione di un’altra idea primitiva e fallita: il cosiddetto currency board.

L’idea dietro il Gold Standard era che le valute nazionali guadagnavano credibilità perché il loro Stato/banca centrale rinunciava al diritto di stampare denaro a volontà. Fissando il tasso di cambio di una valuta nazionale al prezzo dell’oro (ad esempio 35 dollari per un’oncia d’oro), e permettendo liberamente la convertibilità in due direzioni, era risaputo che, se le autorità stampavano denaro per un valore totale che superava il valore dell’oro nei caveau della banca centrale, ad un certo punto le persone in possesso di carta moneta avrebbero richiesto l’oro che la banca centrale non aveva.

Un currency board (ad esempio il sistema che sostiene la valuta nazionale della Bulgaria oggi) è simile in quanto la banca centrale fissa il tasso di cambio della valuta nazionale per eguagliare il prezzo medio di un paniere di valute forti. Di nuovo, finché non ci sono controlli sui capitali e la valuta nazionale è pienamente convertibile alle valute forti nel currency board, se la banca centrale stampa più denaro di quanto sia equivalente (sotto il tasso di cambio fisso) alle sue riserve in valuta estera, rischia una corsa alle sue riserve. Come per il Gold Standard, i currency board si sono dimostrati fragili – allo scoppiare di una crisi economica, una guerra o altri tipi di stress, vengono abbandonati.

Uno stablecoin è un currency board con la differenza che si applica a una valuta digitale senza Stato (come Tether), non a una valuta nazionale. Questo significa che non c’è uno Stato che legiferi affinché gli amministratori del sistema onorino il tasso di cambio fisso; che non creino stablecoin in eccesso rispetto al valore delle loro riserve, li incassino e se ne vadano. In altre parole, oltre all’instabilità intrinseca dei currency board, le stablecoin sono mature per la frode.

In conclusione, il fatto che le stablecoin o lo stesso Bitcoin acquisiscano l’aura di salvatori in paesi colpiti dall’inflazione, come la Turchia, non è altro che una misura della disperazione della gente: si aggrappano a qualsiasi cosa. Le Stablecoin non offrono ai turchi alcuna tregua dall’inflazione che l’acquisto di euro o dollari non può offrire. Allora, perché comprare Tether invece di dollari o euro? Perché affidarsi agli oscuri personaggi che gestiscono un currency board privato? Solo perché questi ultimi dispiegano un buon marketing per sfruttare i disperati.

Che cosa ne pensi dei recenti sforzi della Cina per controllare sia il suo mercato FinTech che l’industria delle criptovalute, così come per accelerare lo sviluppo dell’e-yuan? Sono un esempio da emulare per l’Europa e gli Stati Uniti? E se sì, quali sono gli elementi che vale la pena prendere in prestito?

Sono immensamente impressionato da queste mosse, specialmente se considerate come un insieme. Le autorità cinesi stanno, allo stesso tempo: (1) sgonfiando la bolla immobiliare (abbattendo Evergrande [L’Evergrande Group è per vendite la seconda azienda di sviluppo immobiliare in Cina.n.d.t], colpo su colpo); (2) puntando a ridurre gli investimenti aggregati dal 50% al 30% del PIL come precondizione per aumentare la quota salariale del PIL; (3) mettendo fine all’oppressivo sistema di tutoraggio per gli studenti che schiaccia le giovani anime senza aiutare a nutrire il pensiero creativo; (4) sponsorizzando la scrittura fantascientifica e il game design; (5) limitando il potere della Big Tech; e, ultimo ma certamente non meno importante, (6) portando lo yuan digitale online.

Quest’ultima mossa, lo yuan digitale, costituisce una rivoluzione: a regime, doterà ogni residente in Cina, ma anche chiunque nel mondo voglia commerciare con la Cina, di un portafoglio digitale – un conto bancario digitale di base. In una sola mossa, quindi, le banche commerciali saranno state “dis-intermediate”; o, in parole povere, avranno perso il loro monopolio sul sistema dei pagamenti. Questa è veramente una rottura radicale della finanza come l’abbiamo conosciuta. E, sì, è uno di quelli che dovremmo emulare in Europa e negli Stati Uniti – che è, naturalmente, il motivo per cui Wall Street e il resto dei finanzieri occidentali faranno del loro meglio per fermarlo, preferendo far esplodere il mondo piuttosto che permettere di essere… dis-intermediati.

Hai familiarità con i piani per il “dollaro digitale” avanzati da gente come Robert Hockett e Saule Omarova, che, in sostanza, insistono sulla necessità di costruire un CBDC [Central Bank Digital Currency n.d.t.] democraticamente responsabile? Quanto pensi che sia probabile che la Fed attui qualcosa del genere, specialmente considerando quanta opposizione – anche da parte dell’industria delle criptovalute – c’è stata per la nomina di Omarova nell’amministrazione Biden? Abbiamo anche sentito recentemente il membro del Congresso Tom Emmer, che, mentre proclama che Washington dovrebbe costruire cripto con “caratteristiche americane”, vuole proibire alla Fed qualsiasi esperimento con un CBDC. Una delle ragioni dichiarate da Emmer per tale azione è quella di “mantenere il dominio del dollaro”. Cosa pensi che ci sia dietro questi proclami? Significano che probabilmente vedremo i precedenti sforzi di Facebook per lanciare la propria stablecoin – ora chiamata (ironicamente) Diem – ricevere un timbro ufficiale di approvazione?

La situazione sembra complessa, ma è molto, molto semplice. La maggior parte dei dollari, sterline, euro e yen sono già digitali. La digitalizzazione del denaro non è il problema. Il problema è il monopolio del sistema dei pagamenti. Oggi, si usa denaro digitale (applicazioni telefoniche o carte di plastica) per comprare una tazza di caffè allo Starbucks locale. Ma, per farlo, hai prima bisogno di un conto con una banca commerciale. In altre parole, per garantirti l’accesso al denaro digitale reale, lo stato ti costringe a cadere nell’abbraccio delle banche commerciali.

Così, oggi, lo stato garantisce un monopolio sui pagamenti alle banche commerciali. E questo è solo un regalo all’oligarchia. Un secondo regalo, ancora più grande, è che solo le banche commerciali possono avere un conto presso la banca centrale. Così, quando una recessione colpisce, e la banca centrale decide di stimolare l’economia, la banca centrale abbassa il tasso di interesse dello scoperto che concede alle banche commerciali – che poi sfruttano questo per trarre profitto dall’arbitraggio (prestando il denaro ai clienti a un tasso di interesse più alto). E quando la recessione peggiora (come è successo dal 2008 e ora con la pandemia), la banca centrale stampa dollari o euro digitali e li accredita direttamente sui conti che le banche commerciali hanno presso la banca centrale. Questa è la definizione stessa di privilegio esorbitante!

Ecco perché Wall Street preferisce vedere il mondo esplodere, la fine dei tempi, o l’arrivo dell’Armageddon, piuttosto che permettere alla Fed di procedere con il dollaro digitale: perché un dollaro digitale significherebbe che ogni residente negli Stati Uniti, e chiunque oltre i confini degli Stati Uniti faccia affari con gli americani, avrà un portafoglio digitale. Questo sarebbe dannoso per il potere delle banche commerciali. Primo, perché la gente non sarebbe più obbligata ad aprire un conto bancario con loro (pensate a tutte le commissioni perse!). In secondo luogo, perché non esisterà più una logica per cui la Fed o la BCE, ecc. non possano – quando pensano di dover stimolare l’economia – sganciare denaro in elicottero su tutti. Perché accreditare dollari solo sui conti che le banche commerciali tengono presso la Fed e non accreditare direttamente i portafogli digitali della gente? Anzi, perché dare soldi alle banche commerciali?

Yanis Varoufakis a Barcelona, 2015 – source

Una delle critiche persistenti alle criptovalute come Bitcoin ed Ethereum è il loro immenso consumo di energia, che, in superficie, sembra il prezzo da pagare per il non fidarsi dello stato come arbitro della verità/fornitore di fiducia. La soluzione proposta dalla Fondazione Ethereum è stata quella di passare dall’attuale meccanismo ad alto consumo energetico della Proof of Work (PoW) alla meno dannosa per l’ambiente Proof of Stake (PoS) [due degli algoritmi di consenso n.d.t]. Tuttavia, quest’ultima, una volta che si guardano da vicino i dettagli, risolve il problema energetico rendendo l’intero sistema più plutocratico, perché, in sostanza, funziona sul principio “un dollaro (o ether) = un voto”. Ciò che rende questa cripto-plutocrazia tollerabile per molti dei suoi sostenitori è la loro visione stanca del sistema finanziario di oggi, che vedono come ancora più plutocratico e determinato ad appropriarsi ancora di più del denaro di salvataggio. Come si risponde a queste critiche?

I costi ambientali delle criptovalute sono molto importanti, senza dubbio. Ma, anche se esistesse una bacchetta magica il cui sventolio farebbe funzionare la blockchain a zero watt, le criptovalute rimarrebbero più un problema che una soluzione – per le ragioni che ho spiegato sopra. In breve, all’interno del nostro attuale sistema mondiale oligarchico, sfruttatore, irrazionale e disumano, l’ascesa delle applicazioni cripto non farà che rendere la nostra società più oligarchica, più sfruttatrice, più irrazionale e più disumana. Questo è il motivo per cui, nell’oppormi agli entusiasti delle criptovalute, non mi preoccupo nemmeno di menzionare le loro ripercussioni ambientali.

Se uno guarda da vicino alcuni dei progetti cripto influenti, essi presentano un bizzarro mix di ideologie. C’è, per esempio, un progetto molto ambizioso chiamato Cosmos – si autoproclama come “l’Internet delle blockchain” – che è impostato come una cooperativa, una forma istituzionale cara al cuore di molte persone di sinistra. Eppure il suo co-fondatore e CEO è un grande sostenitore del ‘free banking‘ [sistema monetario nel quale l’emissione di moneta è lasciata alle singole banche private. n.d.t.], un’ideologia sposata da molti libertari negli Stati Uniti. Pensi che la sinistra sia stata troppo lenta nel dare un senso allo spazio delle valute cripto/digitali ? Sembra che anche su una serie di questioni precedenti alle cripto – le valute complementari e alternative, per esempio – non ci sia una posizione coerente della sinistra, così che oggi possono essere facilmente appropriate dalle start-up cripto che spingono alla tokenizzazione di tutto…

La sinistra, i radicali, i progressisti, ecc. hanno rifiutato di riconoscere la genuina ingegnosità della blockchain o ci sono cascati. Sembra che abbiamo dimenticato come Marx ed Engels abbiano avuto l’intelligenza e la capacità, da un lato, di ammirare e celebrare le meraviglie tecnologiche e scientifiche della loro epoca e, dall’altro, di capire che queste tecnologie potenzialmente liberatorie erano destinate a schiavizzare i molti se venivano strumentalizzate da pochi. I due tedeschi credevano nel potenziale emancipatorio della macchina a vapore e dell’elettromagnetismo. Ma non hanno mai creduto che la società sarebbe stata liberata dalla macchina a vapore e/o dall’elettromagnetismo. La liberazione richiedeva un movimento politico che prima rovesciasse la borghesia e solo allora spingesse queste magnifiche tecnologie al servizio dei molti. Questo mi sembra un modo eccellente di affrontare le tecnologie potenzialmente liberatorie di oggi, compresa la blockchain.

Tu conosci Michel Feher, l’attivista-filosofo belga. Non so se hai letto la sua Rated Agency, ma cattura molti argomenti avanzati da coloro che vedono qualcosa di politicamente significativo – qualcosa da usare per le forze progressiste – nella trasformazione strutturale della finanza globale associata non solo all’ascesa delle crypto ma anche alla popolarità delle app di day-trading [strategia che prevede l’apertura e la chiusura delle posizioni durante la stessa giornata.n.d.t.] come Robinhood. Almeno in superficie, queste ultime permettono agli investitori al dettaglio di unire i loro sforzi e impegnarsi in un attivismo finanziario che prima era disponibile solo per gli hedge fund (Feher stesso ha avuto un’interessante interpretazione della saga di GameStop). Posso vedere questa logica funzionare per coordinare le campagne di disinvestimento. Eppure, a parte il crowdfunding per, diciamo, le obbligazioni micro-municipali, non riesco ancora a vedere un dispiegamento più proattivo di tale potere – eccetto, forse, quando è guidato dal desiderio di “incollarlo” all’industria degli hedge fund e rovinare il loro shorting attentamente architettato di titoli come GameStop. Come vedi questo panorama? C’è molto valore nel far sì che la sinistra sviluppi proattivamente alcune capacità che le permettano di ‘muovere’ i mercati?

Nel capitolo 6 del mio Un altro presente, ho immaginato come il capitalismo sia caduto nelle mani di una varietà di tecno-ribelli che hanno usato un mix di ingegneria finanziaria, boicottaggi mondiali dei consumatori e scioperi/attivismo industriale convenzionale. Un anno dopo, ricordo di aver ricevuto chiamate da giornalisti americani che mi chiedevano: “I tuoi Crowdshorter sono in azione? Ero molto divertito nel sentirli parlare dei Crowdshorter come se fossero un vero gruppo di tecno-ribelli. Naturalmente, ciò che ha dato origine alle domande dei giornalisti è stata la mini ribellione di GameStop che ha visto milioni di piccoli investitori sfidare un paio di vili hedge fund, utilizzando la piattaforma Robinhood. Quindi, chiaramente, sono molto eccitato dall’idea di una tecno-ribellione. Se vuoi vedere come me la immagino, nei giorni in cui la speranza batte il pessimismo, questo capitolo è la mia lunga risposta.

Prevedo una lotta onnipotente per il diritto a un portafoglio digitale della BCE che riporterà alla memoria la lotta per il franchising universale.

Tu hai argomentato contro la depoliticizzazione del denaro, il che spiega anche, almeno in parte, la tua posizione critica su Bitcoin. Ci sono stati progetti, come ben sai, per l’euro digitale. Sarebbe probabilmente più politico di Bitcoin, poiché avrebbe una connessione diretta con la BCE. Ma finché la BCE rimane vista come un’istituzione tecnocratica e apolitica, anche l’euro digitale lo sarebbe. Tu hai scritto e parlato ampiamente di questo in passato, ma cosa significherebbe, in termini pratici, politicizzare un’istituzione come la BCE? Più in generale, cosa comporterebbe in termini di politica pratica mantenere la dimensione “politica” del denaro?

I banchieri europei detestano l’idea di un euro digitale con lo stesso vigore con cui i banchieri di Wall Street odiano l’idea di un dollaro digitale. Metterebbe fine al loro monopolio sui pagamenti e renderebbe difficile giustificare il cordone ombelicale esclusivo che li collega alle presse di stampa delle banche centrali (vedi sopra). Ciò che rende speciale l’Eurozona è che non ha un Tesoro dell’Eurozona, nessun debito comune, nessun organo decisionale federale. Questa è, non dimentichiamolo, una caratteristica progettuale dell’Eurozona, che l’oligarchia europea adora. A pensarci bene, l’inesistenza di un governo che abbia la capacità di trasferire una ricchezza sostanziale dai finanzieri e dalle corporazioni ai molti (nemmeno quello tedesco può farlo) è il sogno proibito di qualsiasi oligarchia. Perché dovrebbero voler rovinare questo trionfo creando un governo federale democraticamente eletto o un euro digitale?

Ma ecco un’idea interessante: i popoli europei non sono riusciti a spingere per una democrazia federale in Europa. Tuttavia, la moneta digitale della banca centrale cinese potrebbe rivelarsi più difficile da ignorare: se un’azienda olandese o tedesca che commercia con la Cina può acquisire un portafoglio digitale dalla banca centrale cinese, lo userà sicuramente. Ciò significa che il dominio dell’euro sarà sfidato anche all’interno dell’Europa. Quindi, la pressione sulla BCE per creare un euro digitale è enorme. Ma lo è anche la contropressione dell’oligarchia per assicurarsi che, anche se un euro digitale viene creato, alla gente d’Europa non dovrebbe essere permesso un portafoglio di euro digitale con la BCE. In questo senso, prevedo una lotta onnipotente per il diritto a un portafoglio digitale della BCE che riporterà alla memoria la lotta per il franchising universale.

Cosa ne pensi di quello che sta succedendo in El Salvador? Non solo ha reso Bitcoin moneta legale (poco dopo aver annunciato il Chivo Wallet con un po’ di soldi messi dentro per incentivarne l’uso) ma emetterà anche i cosiddetti Volcano Bonds, che hanno attirato la loro parte di polemiche. C’è un modo per guardare a queste obbligazioni come una tattica che espande le opzioni di El Salvador nei negoziati con il FMI? Sulla base della tua esperienza di negoziazione con questa istituzione, pensi che abbiano qualche possibilità di successo?

È una trovata assurda. Per quanto mi riguarda, non posso nemmeno iniziare a rispondere a coloro che mi dicono: “Se tu, Yanis, avessi adottato Bitcoin nel 2015, tutti i problemi del popolo greco sarebbero spariti! Perché dovrebbero? I poveri della Grecia o di El Salvador non avrebbero comunque modo di mettere le mani su Bitcoin. Quindi gli unici beneficiari sarebbero gli accaparratori di Bitcoin (di cui pochissimi vivono in El Salvador o in Grecia), che improvvisamente beneficiano di un picco nella domanda di Bitcoin e di poter spendere la loro scorta in El Salvador senza il costo di convertirla in dollari. Gli unici poveri salvadoregni che possono guadagnare qualcosa sono gli espatriati che inviano denaro a casa sotto forma di rimesse – persone che sono, ora, spennate da Western Union e simili.

Su Volcano Bonds, questo è uno sviluppo pericoloso. Un governo sta invitando gli speculatori a comprare criptovalute sostenute da uno stato impoverito. I primi entusiasti di Bitcoin erano motivati, in parte, da una ripugnanza per i governi che hanno assunto un debito insostenibile – prima di indulgere internamente in repressione finanziaria e austerità – al fine di essere in grado di estendere e mascherare il loro debito. La preoccupazione era che, a un certo punto, Wall Street e altri finanzieri convenzionali e luridi avrebbero iniziato a costruire piramidi simili su… Bitcoin. E la paura finale era che lo stato si sarebbe unito a loro. Bene, Volcano Bonds sta rendendo questo incubo una realtà, permettendo agli speculatori di speculare su una criptovaluta usando uno stato sovrano impoverito come backup.

Più in generale, e non dimentichiamolo, il debito pubblico di El Salvador è in dollari, e quindi insensibile al fatto che il Bitcoin sia reso a corso legale o meno. Rendere Bitcoin a corso legale aggiunge solo enormi costi per le piccole imprese, e assicura che coloro che accettano Bitcoin escano effettivamente dal sistema fiscale nazionale – portando a una sostanziale perdita di spazio fiscale per il governo, uno sviluppo che aumenta il suo debito in dollari a lungo termine.

Per quanto riguarda l’argomento che, adottando Bitcoin, Bitcoin si riverserà nel paese, aumentando così gli investimenti e dando al governo più gradi di libertà nei confronti del FMI, ancora una volta non riesco a vederne la logica. Il business dei Bitcoin si è spostato nei paesi baltici, a Porto Rico e altrove a causa dei bassi costi, delle basse tasse e di una regolamentazione trascurabile delle loro attività. A loro non importava se il negozio all’angolo locale è costretto per legge ad accettare Bitcoin. (In ogni caso, la maggior parte di queste imprese stanno in definitiva usando Bitcoin per guadagnare grandi quantità di… dollari!)

Alla luce di quanto sopra, non vedo perché qualcuno dovrebbe pensare che, nel rendere Bitcoin valuta legale, il governo di El Salvador stia migliorando la sua posizione contrattuale nei confronti del FMI. Il fatto che il FMI sia assolutamente contrario alla concessione di Bitcoin come valuta legale in El Salvador, così come ai Volcano Bonds del suo presidente, non significa che il FMI sia preoccupato che il suo potere contrattuale nei confronti del governo di El Salvador sia indebolito. Al contrario: prevedono che l’esperimento Bitcoin esaurirà lo spazio fiscale del governo di El Salvador, aumenterà il potere del FMI su El Salvador, ma, allo stesso tempo, farà più pressione sul FMI per impegnare più fondi di salvataggio per un El Salvador fallito. Dopo il recente fiasco del FMI di enormi salvataggi al governo radicalmente di destra Macri in Argentina, non è qualcosa che la gente del FMI ama.

Tu hai affermato, in un’intervista, che ci sono elementi feudali in Bitcoin, perché non c’è un meccanismo democratico per determinare chi ottiene quanti Bitcoin, favorendo così i primi adottanti. È interessante notare che tu contrapponi qui il feudalesimo alla democrazia piuttosto che al capitalismo. Perché se si pensa alla concorrenza capitalista – ma anche a tutte le cose losche che i marxisti tendono a raggruppare sotto ‘accumulazione primitiva’ – si può facilmente sostenere che non c’è nulla di non capitalista in quello che descrivi: quelli che si sono mossi per primi hanno ottenuto la parte più grande della torta, mentre la cripto-minazione, come esiste oggi, favorisce quelli con maggiori spese di capitale. Perché descrivere questo sistema come “feudale” quando “capitalista” andrebbe bene lo stesso?

I beni, di per sé, non sono né feudali né capitalisti. Che si parli di oro, cetrioli o Bitcoin, i beni sono beni – fine della storia. Ciò che rende un bene feudale o capitalista o socialista è il modo in cui interagisce con i rapporti sociali di produzione di una società, il modello di diritti di proprietà che sostiene, ecc. Il mio pensiero, quando mi riferivo ai primi adottanti di Bitcoin come una cripto-aristocrazia, come cripto-signori, era che, quando un bene come Bitcoin (il cui valore di scambio è costruito sulla scarsità artificiale) è incorporato in qualsiasi sistema di sfruttamento oligarchico (capitalismo, cleptocrazia, tecno-feudalesimo, ecc. ), acquisisce il carattere fondamentale dell’ordine feudale (pre-capitalista): una piccola minoranza ha il potere di riscuotere rendite in proporzione ai pezzi del bene con cui ha iniziato. Per ricapitolare, Bitcoin non è né feudale né capitalista di per sé. È semplicemente oligarchico.

Yanis Varoufakis a Londra, 2017 – source

Yanis Varoufakis a Londra, 2017 – source

Recentemente hai ripreso il tema del “tecno-feudalesimo“, sottolineando che il capitalismo non è più quello di una volta. Se ho capito bene la tua tesi, ciò che rende il sistema attuale “feudale” è che A) i mercati non sono più la chiave per fare profitti (ad esempio l’esperienza del QE suggerisce proprio questo), mentre B) le piattaforme tecnologiche hanno accumulato un immenso potere politico, che non ha precedenti nel capitalismo. È un riassunto corretto della tua argomentazione? Ci sono altre dimensioni importanti del “tecno-feudalesimo” che questa sintesi non cattura?

La domanda è questa: il capitalismo sta subendo un’altra delle sue molte metamorfosi, giustificando così nient’altro che un nuovo epiteto, per esempio capitalismo rentier, capitalismo di piattaforma, iper-capitalismo o xxxxx-capitalismo? O stiamo assistendo a una trasformazione qualitativa del capitalismo in un nuovo modo di produzione sfruttatrice? Io penso la seconda. Inoltre, questa non è solo una questione teorica. Se ho ragione, cogliere la radicalità di questa trasformazione è fondamentale per opporsi a questo nuovo sfruttamento sistemico.

Le perplessità sono, naturalmente, una reazione comprensibile alla mia affermazione – che ha bisogno di molte spiegazioni e conferme. Impossibile offrirla qui per intero (Nb. Sto dedicando il mio prossimo libro all’argomento), eccone un assaggio:

Il capitalismo è ovunque guardiamo. Il capitale si accumula rapidamente e bastona il lavoro ovunque e in modi nuovi e crudeli. Allora, come mai sostengo che questo non è più capitalismo – ma, piuttosto, qualcosa di peggiore e distinto? Permettimi di iniziare ricordando ai nostri lettori che negli anni 1780, il feudalesimo era ovunque e i signori feudali erano più forti che mai. Tuttavia, surrettiziamente, il capitalismo stava già infettando le radici del feudalesimo e una nuova classe dirigente (la borghesia) era in procinto di prendere il sopravvento.

La mia tesi è che, allo stesso modo oggi, il capitalismo – come il feudalesimo negli anni 1780 – viene usurpato da un nuovo sistema estrattivo/sfruttatorio (che io chiamo tecno-feudalesimo) che sfrutta molto di più e in modo molto distinto, che arriva completo di una nuova classe dirigente.

I critici della mia tesi faranno notare, giustamente, che il capitalismo ha subito molte trasformazioni – dalla sua prima fase competitiva, al capitalismo monopolistico-oligopolistico (dal 1910 in poi), al suo periodo di Bretton-Woods (durante il quale la finanza era tenuta al guinzaglio con controlli sui capitali, ecc.), al capitalismo finanziarizzato (dal 1980 in poi) e, più recentemente, al capitalismo rentier. Tutti questi capitalismi sono stati distinti e significativamente diversi l’uno dall’altro. MA, ognuno di essi era una versione del capitalismo.

Cosa rende un sistema capitalista? La risposta è: è un sistema guidato da profitti privati (Nb. non rendite) estratti all’interno dei mercati. (Per fare un confronto, il feudalesimo era guidato da rendite estratte al di fuori dei mercati). Questo è cambiato? Credo di sì. Cosa ha sostituito il profitto da un lato e i mercati dall’altro? La mia risposta: il denaro delle banche centrali ha sostituito il profitto privato (come principale carburante e lubrificante del sistema) e i feudi/piattaforme digitali sono diventati il regno in cui il valore e il capitale sono estratti dalla maggioranza da una piccola oligarchia.

Permettimi di spiegare questo in modo più dettagliato:

Ipotesi 1: Il denaro della banca centrale ha sostituito i profitti privati come motore del sistema

La redditività non guida più il sistema nel suo insieme, anche se rimane l’alfa e l’omega per i singoli imprenditori. Considera cosa è successo a Londra il 12 agosto 2020. Era il giorno in cui i mercati appresero che l’economia britannica si era ridotta in modo disastroso – e molto più di quanto gli analisti avessero previsto (più del 20% del reddito nazionale era stato perso nei primi sette mesi del 2020). Dopo aver sentito la triste notizia, i finanzieri hanno pensato: “Grande! La Banca d’Inghilterra, nel panico, stamperà ancora più sterline e le incanalerà verso di noi per comprare azioni. È ora di comprare azioni!

Questa è solo una delle innumerevoli manifestazioni di una nuova realtà globale: negli Stati Uniti e in tutto l’Occidente, le banche centrali stampano denaro che i finanzieri prestano alle società, che poi lo usano per ricomprare le loro azioni – i cui prezzi sono così disaccoppiati dai profitti. I nuovi baroni, di conseguenza, espandono i loro feudi, per gentile concessione del denaro statale, anche se non guadagnano mai un centesimo di profitto! Inoltre, dettano le condizioni al presunto Sovrano – le banche centrali che li mantengono “liquidi”. Mentre la Fed, per esempio, si vanta del suo potere e della sua indipendenza, oggi è del tutto impotente a fermare ciò che ha iniziato nel 2008: stampare denaro per conto di banchieri e imprese. Anche se la Fed sospetta che, mantenendo i baroni aziendali nella liquidità, stia precipitando l’inflazione, sa che porre fine alla stampa di denaro farà crollare l’edificio. Il terrore di provocare una valanga di debiti inesigibili e fallimenti rende la Fed ostaggio della sua stessa decisione di stampare e le assicura che continuerà a stampare per mantenere in liquidità i baroni. Questo non è mai successo prima. Le potenti banche centrali, che oggi tengono in piedi il sistema da sole, non hanno mai esercitato così poco potere. Solo sotto il feudalesimo il Sovrano si sentiva similmente sottomesso ai suoi baroni, pur rimanendo responsabile di tenere insieme l’intero edificio.

Ipotesi 2: le piattaforme digitali stanno sostituendo i mercati

Amazon.com, Facebook, ecc. non sono mercati. Quando si entra in essi, ci si lascia il capitalismo alle spalle. All’interno di queste piattaforme, un algoritmo (appartenente a una persona o a pochissime persone) decide cosa è in vendita, chi vede quale merce è disponibile, e quanto affitto il proprietario della piattaforma terrà dai profitti dei vassalli-capitalisti autorizzati a commerciare all’interno della piattaforma. In breve, sempre più attività economica si sta spostando dai mercati ai feudi digitali. E non è tutto.

Durante il XX secolo, e fino ad oggi, i lavoratori delle grandi imprese capitaliste oligopolistiche (come General Electric, Exxon-Mobil o General Motors) ricevevano circa l’80% del reddito dell’azienda. I lavoratori di Big Tech non raccolgono nemmeno l’1% delle entrate del loro datore di lavoro. Questo perché la manodopera salariata svolge solo una frazione del lavoro di cui beneficia Big Tech. Chi esegue il grosso del lavoro? La maggior parte di noi altri! Per la prima volta nella storia, quasi tutti producono gratuitamente (spesso con entusiasmo), aggiungendo al capitale sociale di Big Tech (che è ciò che significa caricare roba su Facebook o muoversi mentre si è collegati a Google Maps). E, inoltre, questo capitale prende una forma nuova, molto più potente (vedi sotto, dove parlo di capitale di comando).

Allo stesso tempo, le aziende che operano nei normali mercati capitalistici – al di fuori di Big Tech e Big Finance – vedono la loro redditività crollare comunque, la loro dipendenza dal denaro della banca centrale crescere esponenzialmente, e la loro proprietà essere inghiottita da private equity [il private equity financing è un finanziamento che avviene attraverso l’acquisto di azioni n.d.t] e SPAC [Special Purpose Acquisition Company, è un veicolo di investimento, costituito da un team di promotori al fine di raccogliere capitali sul mercato attraverso la quotazione in Borsa. n.d.t]. Ergo, come i rapporti sociali di produzione feudali erano in declino (e sostituiti da rapporti sociali capitalisti) negli anni 1780, oggi sono i rapporti sociali di produzione capitalisti ad essere sostituiti da quelli che io chiamo rapporti sociali tecno-feudali.

Riassumendo:

Il capitale si sta rafforzando ma il capitalismo sta morendo. Sta subentrando un nuovo sistema in cui una nuova classe dirigente possiede e gestisce sia il denaro statale che lo lubrifica (invece dei profitti) sia i nuovi regni non di mercato in cui i molto, molto pochi fanno lavorare i molti per loro conto. I profitti capitalistici (nel senso di profitti imprenditoriali come intesi da Adam Smith e Marx) stanno scomparendo, mentre nuove forme di rendita si stanno accumulando nei conti dei nuovi tecno-proprietari che controllano sia lo stato che i feudi digitali, in cui il lavoro non pagato o precario è svolto dalle masse – che cominciano ad assomigliare a tecno-contadini.

Un ritornello comune nelle discussioni sull’ascesa del tecno-feudalesimo è che le piattaforme tecnologiche sono solo rentiers passivi che stanno traendo immensi profitti dai dati degli utenti per i quali pagano molto poco. Per dirlo nel modo più estremo possibile, si tratta di rentiers pigri, per lo più immateriali, che, avendo accumulato un sacco di IP, ora si riposano sugli allori. Questa lettura informa anche molti dei resoconti entusiastici del Web3, che promettono di condividere la ricchezza dei dati con gli utenti che l’hanno generata. Eppure, se si guardano i bilanci e i conti economici di queste aziende, emerge un quadro diverso: esse investono effettivamente di più – piuttosto che di meno – in beni materiali e tangibili rispetto alle aziende non tecnologiche (e più di quanto facessero loro stesse un decennio fa), il tutto mentre sostengono immense spese di R&S [ricerca e sviluppo n.d.t] e di capitale (ad esempio, quelle di Amazon per il 2020 erano di oltre 40 miliardi di dollari; quelle di Alphabet di quasi 30 miliardi). Questo sembra adattarsi piuttosto bene alla visione di queste aziende come imprese capitaliste che, pur controllando alcuni mercati, competono ancora in altri (Google, Facebook e Amazon nella pubblicità; Google, Microsoft, Amazon e Alibaba nel cloud computing e nei servizi AI). Non corriamo il rischio di minimizzare le dinamiche capitalistiche realmente esistenti di questa economia tecnologica quando enfatizziamo quelle legate al feudalesimo?

Sono d’accordo con te in questo senso: Jeff Bezos, Elon Musk, e gli altri investono massicciamente e non sono affatto come gli aristocratici pigri dell’epoca feudale originale. Ma questo non significa che il loro investimento faccia parte di una dinamica capitalista standard. Il tecno-feudalesimo non è semplicemente un feudalesimo con gadget. È contemporaneamente molto più avanzato del capitalismo e ricorda il feudalesimo.

Permettimi di essere più preciso. Il massiccio investimento di Big Tech che tu citi è cruciale. Non solo per le sue dimensioni ma, soprattutto, per quello che produce: una nuova forma di capitale che io chiamo capitale di comando. Cos’è il capitale di comando?

Il capitale standard comprende i mezzi di produzione prodotti. Il capitale di comando, al contrario, comprende i mezzi prodotti per organizzare i mezzi di produzione industriale. I suoi proprietari possono estrarre un nuovo enorme valore senza possedere i mezzi di produzione industriale; semplicemente possedendo le reti informative privatizzate che incarnano il capitale di comando.

Il capitale di comando, per essere più precisi, vive su reti/piattaforme di proprietà privata e ha il potenziale per comandare a chi non lo possiede di fare due cose: adattare le macchine/algoritmi su cui vive per (A) dirigere i nostri modelli di consumo; e (B) produrre direttamente ancora più capitale di comando per conto dei suoi proprietari (ad esempio, pubblicando roba su Facebook, una forma di de-commodificazione del lavoro).

In termini più astratti: il capitale standard permette ai capitalisti di accumulare plusvalore di scambio. Il capitale di comando, al contrario, permette ai signori della tecnologia (cioè Jeff Bezos, Elon Musk, ecc.) di accumulare plusvalore di comando. Valore di comando? Sì: qualsiasi merce digitale ha valore di comando nella misura in cui il suo acquirente può usarla per convertire l’attività umana quotidiana espressiva nella capacità di adattare un algoritmo per fare due cose: (A) farci comprare roba, e (B) farci produrre capitale di comando gratuitamente e a loro beneficio.

Nel linguaggio dell’economia politica di Marx, la grandezza del valore di comando contenuto in ogni merce digitale è determinata dalla somma di: il plusvalore delle merci che ci fa comprare (vedi A sopra) + il tempo di lavoro socialmente/tecnicamente necessario per produrre un’unità di capitale di comando (vedi B sopra), per essere appropriato istantaneamente dai tecno-signori.

In sintesi, ciò che Bezos, Musk e altri stanno realizzando con i loro massicci investimenti non può essere compreso né in termini di feudalesimo né di capitalismo.

- Il feudalesimo era basato sull’estrazione diretta di valore esperienziale/di utilizzo dai contadini.

- Il capitalismo era basato sull’estrazione del plusvalore dal lavoro salariato.

- Il tecno-feudalesimo è un nuovo sistema in cui i tecno signori stanno estraendo un nuovo potere per far fare al resto di noi delle cose per loro conto. Questo nuovo potere deriva dall’investimento in una nuova forma di capitale (capitale di comando) che permette loro di accumulare un nuovo tipo di valore (valore di comando) che, a sua volta, garantisce loro la possibilità di estrarre plusvalore da (i) vassalli-capitalisti, (ii) il precariato, e (iii) chiunque usi le loro piattaforme per produrre per loro conto, inconsapevolmente, ancora più capitale di comando.

Se ho ragione, continuando a chiamare questo nuovo ambiente… capitalismo, perderemmo l’opportunità di apprezzare i processi radicalmente diversi, e nuovi, che determinano le nostre vite nel qui e ora. Il tecno-feudalesimo, penso, è molto più vicino a catturare questo nuovo mondo [brave new world] (anche se distopico).

Intervista condotta da Evgeny Morozov, originariamente pubblicata su The Cryptus Syllabus.

Volete essere informati delle azioni di DiEM25? Registratevi qui!